飲食店が危ない!?経営者が知るべきインボイス制度の影響と対策方法

「インボイス制度って最近よく聞くけど、いまいちわからない」「飲食店でもなにか影響があるの?」といった疑問をお持ちではないでしょうか?

まだ先のこと、と思って制度の概要を理解していないと、運用が開始されてから損をしてしまうかもしれません。

この記事では、インボイス制度による「飲食店への影響と対策」について解説していきます。インボイス制度登録に悩んでいる飲食店の方はぜひ参考にしてみてください。

1.飲食店への影響は?インボイス制度の概要をわかりやすく解説

2023年10月からインボイス制度の本格運用が開始。ここでは「インボイス制度とはなにか」「登録するタイミング」についてご紹介していきます。

1.1インボイス制度とは?

インボイス制度とは、2023年10月から運用が開始される「消費税のルール変更」です。

これまで事業者は、仕入れられたという事実が分かる帳票や請求書を保管していれば「課税売上に係る消費税額ー仕入れ等に係る消費税額=納付税額」で国に消費税を納めることができました。しかしインボイス制度導入によって、条件を満たした事業者しか「仕入税額控除」が適用されなくなるのです。

これまで通り「仕入税額控除」の適用を受けるには、必要事項を記載した「適格請求書」の保存が必須となり、また適格請求書を発行できるのは「適格請求書発行事業者」に登録した事業者だけです。

そのため仕入業者が「適格請求書発行事業者」に登録していないと、仕入税額控除が適用されないので「課税売上に係る消費税額=納付税額」となり、事業者の負担が大きくなってしまいます。

ただし適格請求書発行事業者に登録できるのは「課税事業者」のみで、売上が1000万円以下の免税事業者は登録できません。そのため免税事業者が適格請求書発行事業者になるには、インボイス制度登録時に課税事業者に変更する必要があります。

1.2インボイス制度ってすぐに登録しないとダメなの?

インボイス制度には6年間の経過措置期間が設けられています。

- 2023年10月1日から3年間 ー 課税仕入れ額の80%控除可能

- 2026年10月1日から3年間 ー 課税仕入れ額の50%控除可能

2023年10月からインボイス制度の運用が本格化しても、すぐに仕入税額控除が“0”になるわけではありません。経過措置期間中は、適格請求書以外の帳票や請求書の保管でも、一定期間ごとに上記の割合で仕入税額控除が適用されます。

事業者の中には「別に今すぐじゃなくてもいいんでしょ?」、とインボイス制度への登録を先延ばしにしている企業もいませんか?

6年の経過措置期間は設けられていますが、運用開始時に適格請求書発行事業者に登録していなければ、経過措置期間に適用される仕入税額控除の割合は決まっており、これまでより納付する消費税額は増えてしまいます。

さらに適格請求書の発行ができないので「仕入税額控除」の適用を受けたい企業からの取引が減る、というリスクも考えられます。

このようなデメリットを回避したいのならば、早めのインボイス制度登録申請がおすすめです。

2.「損するかも?」インボイス制度で飲食店が受けるダメージ

飲食店がインボイス制度に登録しなかった場合のデメリットについて、次の3つにわけて解説していきます。

- お客が減る可能性がある

- 設備投資にお金がかかる

- 手書き領収書の記載内容が増える

インボイス制度による飲食店が受けるダメージがピンとこない、という方は参考にしてみてください。

2-1.会食や接待でお店を利用する人が減る

接待や会食でよく使われるお店では、領収書の発行回数が多くなっています。

インボイス制度が導入されて以降、課税事業者が接待や会食費の領収書を経費として処理するには、インボイス制度の基準を満たした領収書が必要です。

しかしよく利用する飲食店がインボイス制度に登録していないと仕入税額控除の適用になる領収書を発行できないので、仕入税額控除が受けられないことになるのです。

そのため飲食代を経費として使いたい企業では、インボイス制度に登録している飲食店を利用するようになり、登録していない飲食店ではお客が減ってしまう可能性が考えられます。

2-2.設備投資にお金がかかる

適格請求書は登録番号や消費税率など、記載すべき内容が決まっています。

そのため、インボイス制度導入前に比べて経理業務の煩雑化や新しいシステムの導入について検討する必要がでてくるでしょう。

インボイス制度に対応するためには、適格請求書を発行するための新しいレジの導入や、人員確保が難しい場合には、手間を軽くするためのITツールが必要になりますが、そのため設備投資費用がかかってしまいます。

2-3.手書き領収書に記載する内容が増える

領収書は基本的に「日付・会社名・金額・但し書き」の内容を記載していました。

これまではこの内容で仕入税額控除の適用内でしたが、インボイス制度導入後に仕入税額控除の適用を受けるためには「日付・会社名・金額・但し書き」の他に下記の内容を記載した領収書の発行が必要です。

- 登録番号

- 適用税率(8%・10%)

- 税率ごとに区分した消費税額

とくに消費税については詳しく書く必要があるので、1回1回手間がかかると感じる人も多いでしょう。

またこれまで白紙の領収書を渡す機会があった飲食店では、インボイス制度導入によって、登録番号などの必要記載事項がないので経費処理は不可になります。

3.飲食店がインボイス制度で損をしないための対策

飲食店の経営者が損をしないための対策を2つにわけて解説していきます。

- インボイス制度に対応するための準備

- 仕入れ先がインボイス制度に登録しているか確認

インボイス制度でお客を減らさないためにも、本格運用まえにインボイス制度に対応した対策をおこないましょう。

3- 1.インボイス制度に対応するための準備をする

飲食店では、適格請求書の発行ができないとお客が減る可能性が高まります。

そのため、正しい領収書の書き方をしっかりと覚えたり、インボイス制度に対応した設備投資をおこなうなどの事前準備をしましょう。

設備投資の費用を出すのは厳しい…という企業では、「IT導入補助金」の利用を検討してみてはいかがでしょうか。IT導入補助金とは、インボイス制度に対応するためのシステムやレジの導入に対して使用できる補助金制度です。

3-2.仕入先がインボイス制度に登録しているか確認

自分たちがインボイス制度の対策をおこなっても、仕入先がインボイス制度に登録して いないと仕入税額控除ができません。

いつも通り仕入れしてしまってから登録していないことを知った場合、仕入税額控除の適用を受けられないので、自社で負担する消費税額が大きくなってしまい損をします。

そこで、いつも取引している仕入れ業者には必ずインボイス制度の登録をおこなっているか、事前に確認しておきましょう。

4.まだ間に合う!インボイス制度の登録方法

2023年10月から仕入税額控除の適用を受けるには「2023年5月」までに適格請求書発行事業者登録を済ませておく必要があります。

しかし本格運用に向けて多くの企業が申請登録をおこない、審査して登録完了まで時間がかかることが予想されます。そのためインボイス制度に登録を検討している企業では早めの申請がおすすめです。

インボイス制度登録手続きの方法は下記の通りです。

- 申請書の作成

- 国税庁に提出

紙の書類で手続きを行う場合は、申請書を専用サイトからダウンロードします。ダウンロードした申請書に下記の内容を記載しましょう。

【申請者情報】

・住所(本店または主たる事務所の所在地)

法人の場合は登記している本店の住所を記載します。

個人事業主の場合は居住地の住所を書きましょう。

・納税地

納税地の住所を記載しますが、住所と同じであれば「同上」と省略も可能です。

・氏名又は名称

法人なら法人格は省略せず「株式会社〇〇」と記載。

個人事業主なら氏名のみを記載し、屋号は不要です。

・代表者氏名(法人の場合)

代表者の氏名を記載しましょう。

個人事業主の記載は不要です。

・法人番号

法人番号を記載しましょう。

わからない場合は、「法人番号公表サイト」で確認できます。

申請書作成後インボイス制度登録センターに郵送して、審査を経て適格請求書発行事業者に登録されると「登録通知書」が送られてきます。紙の書類で申請をおこなう場合は「最寄りの税務署に持参」しても手続きは可能です。

また、電子申請も可能であり、国税庁専用サイト「申請手続」から手続きについて確認しましょう。

5.まとめ

2023年10月よりインボイス制度の本格運用が開始されます。飲食店では、適格請求書の発行ができないと、領収書を経費で処理したい利用者が激減する可能性も。

ただし経費として処理できる領収書を発行するためには「適格請求書発行事業者」が必須であり、2023年10月から適用を受けるなら2023年5月までに登録しておく必要があります。

そこで申請方法がわからない、もっと詳しくインボイス制度について知りたい、という方はインボイス制度に詳しい税理士に相談してみてはいかがでしょうか。

正しい知識を身に付けることで、インボイス制度による「お客の減少」「仕入税額控除の不適用」などのリスクを避けられます。

インボイス制度の本格運用が始まる前に、きちんとした知識を身に付けて、損をしないように事前準備をしっかりとおこないましょう。

電話でもお申し込みOK

06-6940-0807

【受付時間】10:00〜18:00(土日祝除く)

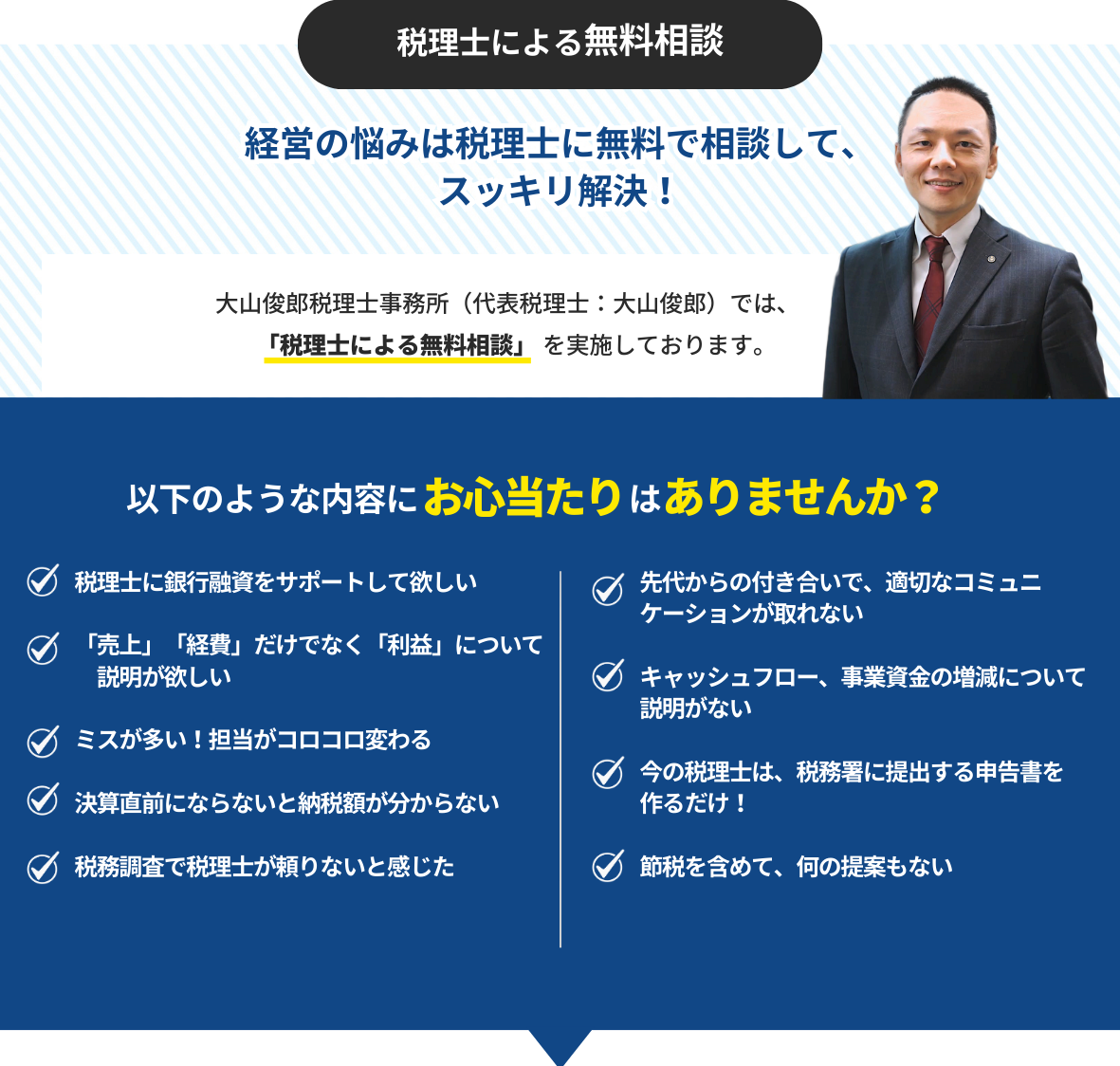

大山 俊郎

大山俊郎税理士事務所代表税理士

同志社大学商学部卒業後

父が経営する年商50億の会社へ入社

二代目経営者として

現場での下積みから

会社のヒト、モノ、カネ管理まで従事

特に

・銀行との交渉

・経理の改善

・資金繰り

・事業承継の対策

などに尽力

ある親族との同族問題で自社の株式

を売却をした経験から

「会社のヒト・モノ・カネの管理は

会社と経営者一族の運命を左右する」

ことを痛感

日本随一の

「同族会社経営を経験した税理士」

として事務所を開設し

「会社にお金を残す節税マニュアル」

を開発

全国の同族会社の経営者・法人経営者

向けに「会社を強くする仕組み作り」

を指導