【法人設立届出書の書き方】源泉所得税の納期の特例の承認に関する申請書の記入方法を懇切丁寧に説明します!【その7】

会社を設立したら提出しないといけない書類シリーズの7回目ラストとなりました!

会社を設立したら提出しないといけない書類の一覧をまとめてみました。

- 法人設立届出書(国)

- 法人設立届出書(都道府県・市区町村)

- 青色申告の承認申請書

- 減価償却資産の償却方法の届出書

- 棚卸資産の評価方法の届出書

- 給与支払事務所等の開設届出書

- 源泉所得税の納期の特例の承認に関する申請書←今ここ

提出する書類が多くて、

「専門家に丸投げした方がいいんじゃないの?」と思ったら、起業家向けの融資制度である「創業融資(そうぎょうゆうし)を受けて専門家に任せてしまうのも選択肢のひとつです。

大阪で創業融資を受けるなら、大阪で創業融資サポートをしている税理士に依頼する方が融資を受けやすいですよ。※自分でやるより有利になります。

ここで、念のため会社設立手続きの流れについても復習しておきましょう。

今回は7の「源泉所得税の納期の特例の承認に関する申請書」の書き方です。

これはですね、適用条件がありますし絶対に提出しないといけないものではありません。

でも9名以下の会社を経営している社長様にとって事務処理が楽になるないようなので必見の内容ですよ!

あ、はいはーい!それ僕です!1人社長です!

それからですね、源泉所得税についても詳しく説明します。

あ、それも僕ターゲットです!

「源泉所得税って何それ、美味しいの?」「源泉徴収も何それ、美味しいの?」

そんな感じなんです・・・

わかりました!

残念ながら美味しくはないですが、でも会社を経営される方にとっては知っておいた方がいい、大事なことですからぜひ読んでみてください!

会社を設立したら提出する書類一覧

これまでのお話し。

イチロー君のプロフィール: 35歳経営コンサルタント。妻と3歳になる子どもがいる。「イチローコンサルティング株式会社」という会社を設立したばかり!

関連記事:

会社設立の前に読みたい!法人成りのメリットデメリットをどこよりも詳しく解説します

【会社設立後に必要な書類その1】法人設立届出書の内容、記入例を懇切丁寧に説明します!

【会社設立後に必要な書類その2】法人設立届出書(都道府県、市区町村)の内容、記入例を懇切丁寧に説明します!

【会社設立後に必要な書類その3】青色申告の承認申請書(法人)の書き方、記入例を懇切丁寧に説明します!

【会社設立後に必要な書類その4】減価償却資産の償却方法の届出書の書き方、記入例を懇切丁寧に説明します!【会社設立後に必要な書類その5】棚卸資産の評価方法の届出書の書き方、記入例を懇切丁寧に説明します!

【会社設立後に必要な書類その6】給与支払事務所等の開設届出書の書き方、記入例を懇切丁寧に説明します!

大山俊郎

大山のプロフィール: 大阪で会社設立&経営者のためのサポートをする税理士。中小企業の社長のために、そして、社長とともに生きる!

仕事の話、税の説明モードになると熱が入りこのような

スーパー税理マンTOSHIROに変身する。

この会社設立後の書類作成シリーズもこれで最後です!

イチロー君お疲れ様でした。

大山さんのおかげですよー。僕一人じゃあ到底無理でした。感謝です。

そう言ってもらえて僕も嬉しいですよ。最後は「源泉所得税の納期の特例の承認に関する申請書」ですね。一緒に書いていきましょう。

あの・・・あの・・・

あ、分かりにくいとところがありますか?どうぞ遠慮せず言ってください。

えっと、いつもの流れで行くとこの書類の書き方に話が進むと思うんですが、最初にも言いましたが僕そもそも「源泉所得税」っていう言葉の意味がよくわからないんです。

なるほど、確かに無駄に難しい言い方してますよね。

お任せください!今回も書類の書き方よりも「源泉所得税」や「源泉徴収」の意味を理解することが大事になってきます。ではまず源泉所得税の説明から始めましょう。

・

・

・

・

・

説明しよう!!!!!

税理士 大山俊郎は説明モードになるとついつい熱が入りすぎてしまうために「スーパー税理マンTOSHIRO」にモードチェンジするのである!!!!!

待ってましたー!

よろしくお願いします!!

税理社 大山俊郎が日本一わかりやすく「源泉徴収とは?」について説明します!

イチロー君、まずは「源泉徴収(げんせんちょうしゅう)」って言葉はご存じですか?

はい、会社員時代に聞き覚えがあります。意味はあんまりわかっていません。給料から税金を引かれることであってますか?

そうです!ばっちり合っていますよ。

「会社が個人から所得税を代わりに天引きしてあげることを源泉徴収(げんせんちょうしゅう)」というんですよ。いちいち言葉が難しいですよね。

所得税を個々に納付してもらってもいいんですが、2つの理由があって税務署は会社に個人の所得税を給与から天引きするということを任せているんです。というか法律で決まっているので強制です。

その理由ですが

1つ目は

それだけ大量の人が全員個々に税務署に所得税を毎月納めにいくと税務署の処理が大変です。だから会社単位でまとめて代行してもらった方が税務署が楽だという考え。

2つ目は

みんなが毎月所得税をきちんと納めないかもしれないという税務署側の懸念です。税務署は税金をとりっぱぐれたくないんですよ。

色んな人がいるでしょうから毎月きちんと納付する人が多いかもしれませんが、中にはめんどくさいからという理由で滞納する人も当然いるでしょう。そういう意味でも個人に所得税の納付を委ねるよりも会社の方が信用がおける。だから「会社は所得税を給与から天引きしてそれを納めてね」って税務署は会社にお願いしているんです。お願いといいつつ強制ですがね(笑)

これが源泉徴収のしくみです。

なるほど!分かりました。

ですから会社は従業員から源泉徴収した税金を毎月税務署に納めないといけないんですよ。具体的に言えば毎月10日までに納付しないといけません。これが「源泉所得税(げんせんしょとくぜい)」です。

これを怠ると税金の滞納になるのでぜーーーったいに納めてもらわないといけないんです。

なるほど。僕は今のところ従業員は僕一人ですが、この先誰かを雇うとなればその人の分も納めてあげないといけないんですね。

そうです。その会社が毎月納めるべき源泉所得税の金額ですが、個々の給与から天引きした分はもちろん、他にも会社が税理士や弁護士に依頼した報酬も含まれるんです。

なるほどですー。って・・・んん???

すみません何か途端に難しく感じてきました。税理士や弁護士に依頼した報酬も含むってどういうことですか?

例えばイチロー君がイチローコンサルティングから僕税理士大山に10万円の仕事を依頼してくださったとします。その際に僕から来る請求書って10万円じゃないんですよ。源泉徴収した金額を差し引いているので9万円になってるはずなんです。(実際の税率はもっと細かいのですが説明のためにざっくりと言います。)

え?値引きしてくれたんですか?

一見そんな風にも見えるんですが、違いますよ。

これはですね、9万円は僕、税理士大山に支払いますが残りの1万円はイチローコンサルティングが僕が納めるべき所得税を源泉徴収してくれているんです。

つまり僕の所得税をイチローコンサルティングが代わりに納付してくれているんです。

えええ?そうなんですか?じゃあこの大山さんの代わりに納めてあげる予定の1万円はどうすればいいんですか?

それが源泉所得税なのでイチローコンサルティングが翌月の10日に税務署へ納めるんです。

これが士業の報酬の源泉所得税です。会社が源泉徴収しないといけないのは士業に限らずデザイナーさんやライターさんホステスさんなど職業によって決まっています。

そうだったんですね。なんか・・なんでそんなややこしいことを・・・税理士先生の分まで??代わりに納税してあげないといけないんでしょう?

ですよね(笑)ややこしいと思います。

そこが理解しがたいことかもしれないんですが、考え方の原則としてこう覚えておいてください。大事なことを言いますよ・・・それはですね。

「会社というものは税務署から思いのほか信頼されている!」

ということです。

実際そうあるかどうかは別として、この考え方に基づいているんですよ。

つまりね、

「税理士よりも弁護士よりも社労士よりも会社の方がきちんとしてくれるであろう。」

「税理士も弁護士も社労士ももしかしたら税金をきちんと納めないかもしれない。でも会社ならばきちんと税金を納めるだろう。」

「だから会社を信頼して会社に税金の天引きを代行してもらおう。そうすれば税金を取りのがすことはないだろう」

これが税務署の考え方なんです。

えー士業の先生方の方がちゃんとしてそうじゃないですか!

それはなんとも言えません(笑)

ですから実際がどうであるかは別物です。でもそういう考え方がそもそもの発想なんですよ。だから会社を信用して会社に源泉徴収のお仕事をお願いしてるんです。

あともう一つ言えば、そうやって源泉徴収を会社に代行してもらえば税務調査の狙いを定めるのが楽ですよね。

だって源泉徴収は会社がするものだから会社に税務調査に行けば源泉徴収に関しては、会社を調べれば取りのがしているかどうか分かるわけです。

なるほど。何だか会社って「信用している」と言われつつ利用されているような感じもしますね。

そうともとれまますね(笑)

でもこれね、もう決定事項なんです。法律で。ですから会社という体をなした以上問答無用で源泉徴収をしないといけないんです。基本毎月です。

えっとだから僕の給与と、士業の方に頼んだ報酬の源泉徴収額を毎月計算するんですよね?

そうです、たぶん一人で計算するのは難しいので顧問税理士に金額を確認してもらってか皆さんやっておられますね。

僕の会社は給与が25日支払いです。そこから源泉徴収金額を計算して翌月の10日までに税務署に納める。これを毎月する・・・・

えええええええええええーーーーーーーーーーーーーーーーーーーーーーーー。

なんかそれって大変じゃないですか!?

僕ね当面従業員を雇う予定はないんです!

経理だけでも誰かにお願いできたら嬉しいけど妻もまだ子どもが小さいし無理なんです!

僕ね経営コンサルタントですからセミナーで全国を飛び回る予定なんですよ!

そうすると源泉徴収金額を計算して翌月10日までに毎月納付ってできるんだろうか!?

いやできないかもしれない。。。

ああああああああああああーーーーーーー!

ちょっとパニックになってきました・・・

大丈夫です!イチロー君!長々と源泉徴収の説明から入りましたが、今回の書類はそんなイチロー君のためにあるようなものですからご安心ください!

「源泉所得税の納期の特例の承認に関する申請書」を提出しておけば源泉所得税の支払いを年2回にまで引き延ばしてくれる!

「源泉所得税の納期の特例の承認に関する申請書」について説明しよう!

今回これからご説明する「源泉所得税の納期の特例の承認に関する申請書」ですが、これを税務署に提出しておけば先ほど説明した毎月10日までに必ず納めないといけない源泉所得税を年2回にまとめられるんです。

おおー、それは助かります。

そうでしょう。経理部門がある会社であれば経理の専門に源泉所得税のお願いもできますが、イチロー君のように一人社長や小規模な会社の方に同じことを求めるのは酷ですから。別に年2回にしたからといって納める金額に変化はありません。だけど手間的には楽ですよね。それをお願いするための届なんですよ。

ほーこれはいいですね、もちろん提出します。

では書類の基本情報を言いますね。

先ほど小規模な会社と言いましたが定義があります。この「源泉所得税の納期の特例の承認に関する申請書」が適用されるのは給与を支払う人数が常時9名以下の会社です。

また提出期限ですが、特にはありません。ですから出さなかったからといってペナルティもありません。ただ事務処理が大変なだけですから。

源泉所得税を特例承認してほしい、つまり年2回の支払いにしたい!って思い立った時に出せばいいんです。

今回イチロー君は会社設立段階から提出するので最初から源泉所得税は年2回でいいです。これを出したら税務署はイチローコンサルティングは源泉所得税は年2回でまとめて支払うのだなと認識するので、所得税の納付書も年に2回で支払うようなフォームのものが届きます。

だけどもし、会社設立段階では「源泉所得税の納期の特例の承認に関する申請書」を出していない場合があるとします。

毎月源泉所得税を提出するのが大変だ、と感じたのであれば、そして9名以下の会社であればその時点で「源泉所得税の納期の特例の承認に関する申請書」を出せばいいんですよ。ただしすぐに適用されるわけではなくタイムラグがあります。

会社を既に設立していて、6月1日にこの「源泉所得税の納期の特例の承認に関する申請書」を税務署に提出した場合、6月分に関しては7月10日に源泉所得税を納付しないといけません。

源泉所得税の納期の特例の承認に関する申請書が適用されるのは、7月分で8月10日に支払う分からです。この例だと8月10日の半年先ですから1月10日にまとめて支払うことになります。

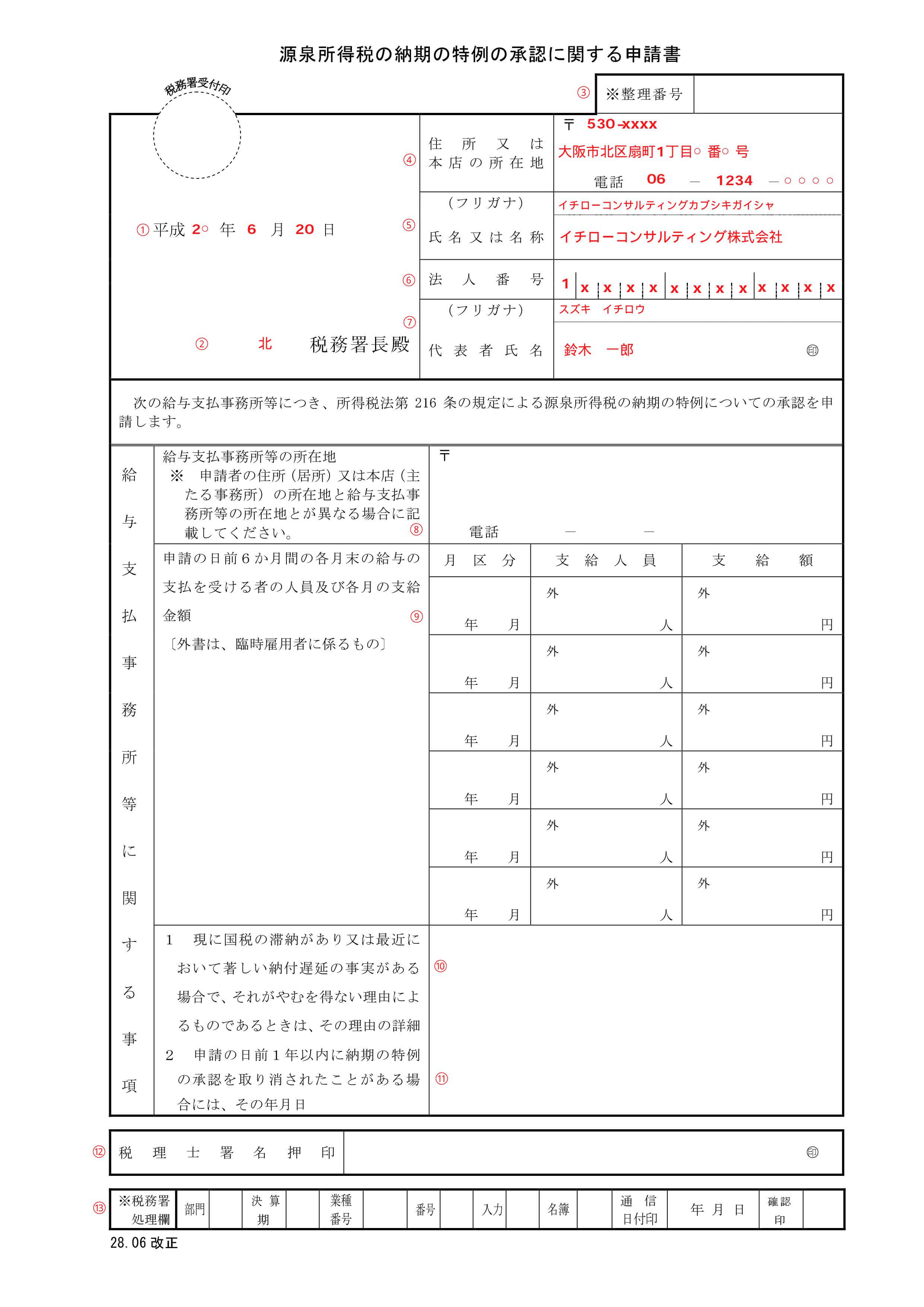

では具体的に書き方をご説明しますね。

「源泉所得税の納期の特例の承認に関する申請書」のフォーマットを国税庁ホームページからダウンロードしよう!

国税庁のホームページに「源泉所得税の納期の特例の承認に関する申請書」の書式があります。

まずはダウンロードして印刷してみましょう。

↓

https://www.nta.go.jp/shiraberu/zeiho-kaishaku/tsutatsu/kobetsu/hojin/010705/pdf/2802h249.pdf

次から書き方をご説明します。

「源泉所得税の納期の特例の承認に関する申請書」の記入例を超わかりやすく説明します!

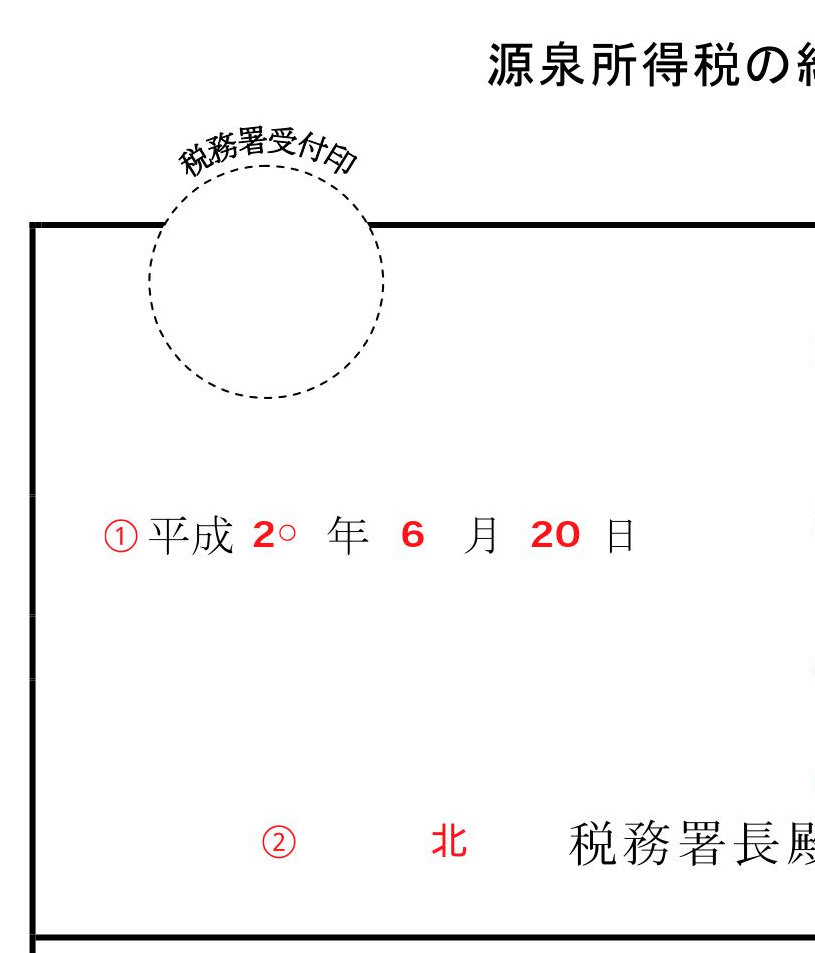

① 提出年月日

税務署に「源泉所得税の納期の特例の承認に関する申請書」を提出する日を、和暦で書いてください。

② ○○税務署長殿

「給与支払事務所等の開設届出書」を提出する税務署名を記載してください。

設立した会社の本店所在地を所轄する税務署になります。全国にはもちろん、大阪市内だけでも複数の税務署がある場合があるがあるので管轄がどこになるか調べてみましょう注意してください。

所轄の税務署が分からない場合は、国税庁のホームページで調べてみてくださいね。

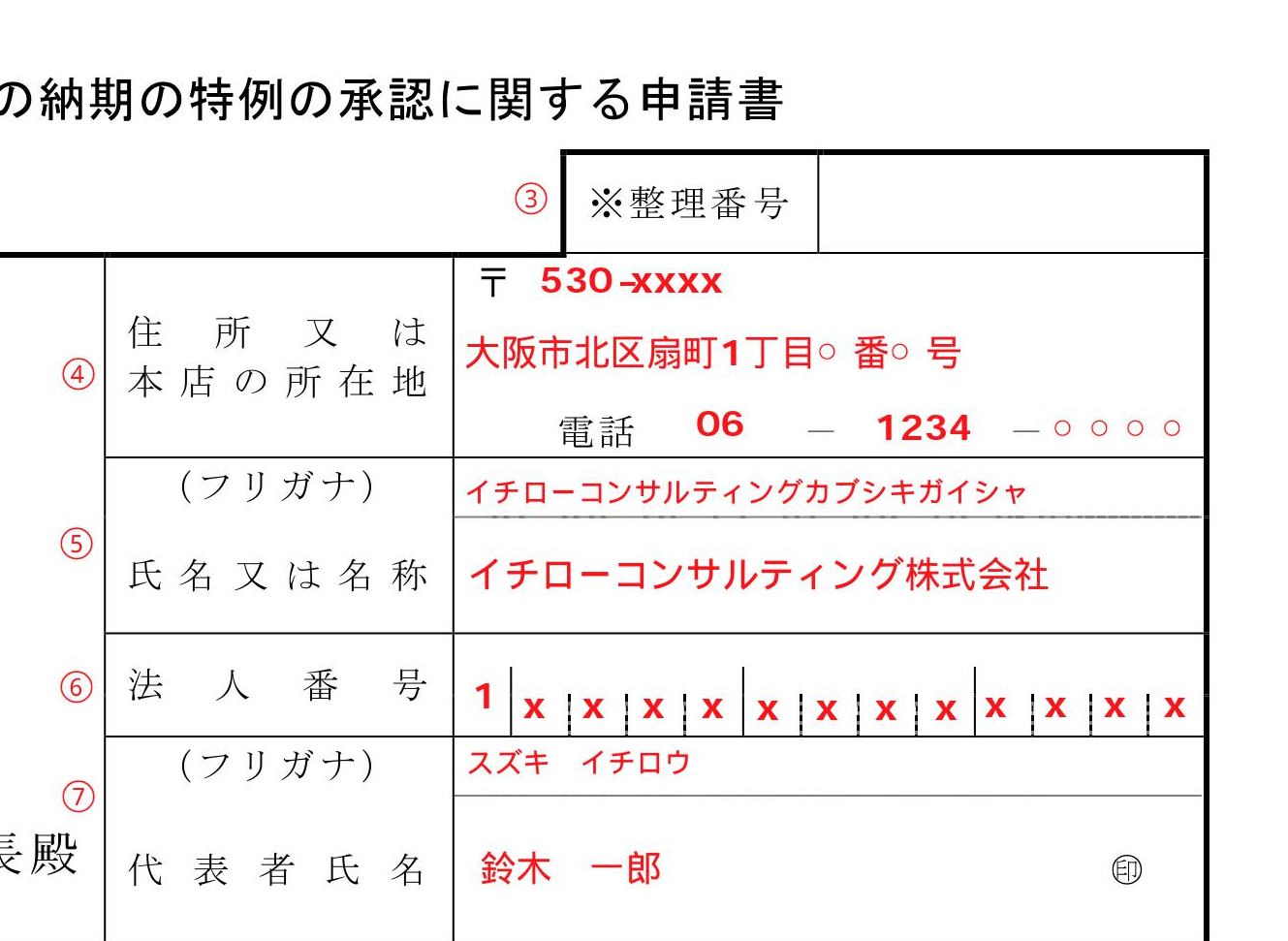

③ ※整理番号

記載不要です。

④ 氏名又は名称

法人名を書きます。フリガナも忘れずに書いてください。

法人名は略称ではなくて、登記してある正式名称のことです。登記するときにあなたが決めた法人名です。

⑤ 住所又は本店所在地

法人の本店の所在地を書きます。登記してあるとおりの住所を書いてください。

電話番号も忘れずに書きます。固定電話がない場合は携帯電話番号でも構いません。

⑥法人番号

国税庁の法人番号サイトhttp://www.houjin-bangou.nta.go.jp/

で、あなたの会社名を入力してください。

「法人の商号及び所在地などから法人番号を調べる」の下にある窓に、あなたの会社名を入力して検索してください。

すると、左端の列にあなたの会社の法人番号が表示されます。

その番号を設立届にそのまま転記してください。

登記してだいたい2.3日後にはこの法人番号サイトに登録される仕組みになっているようですよ!

⑦ 代表者氏名

会社の代表者の氏名を書きます。フリガナも忘れずに書いてください。

法人の実印(会社代表者の印、株式会社なら「代表取締役印」と書かれているもの)を押印します。

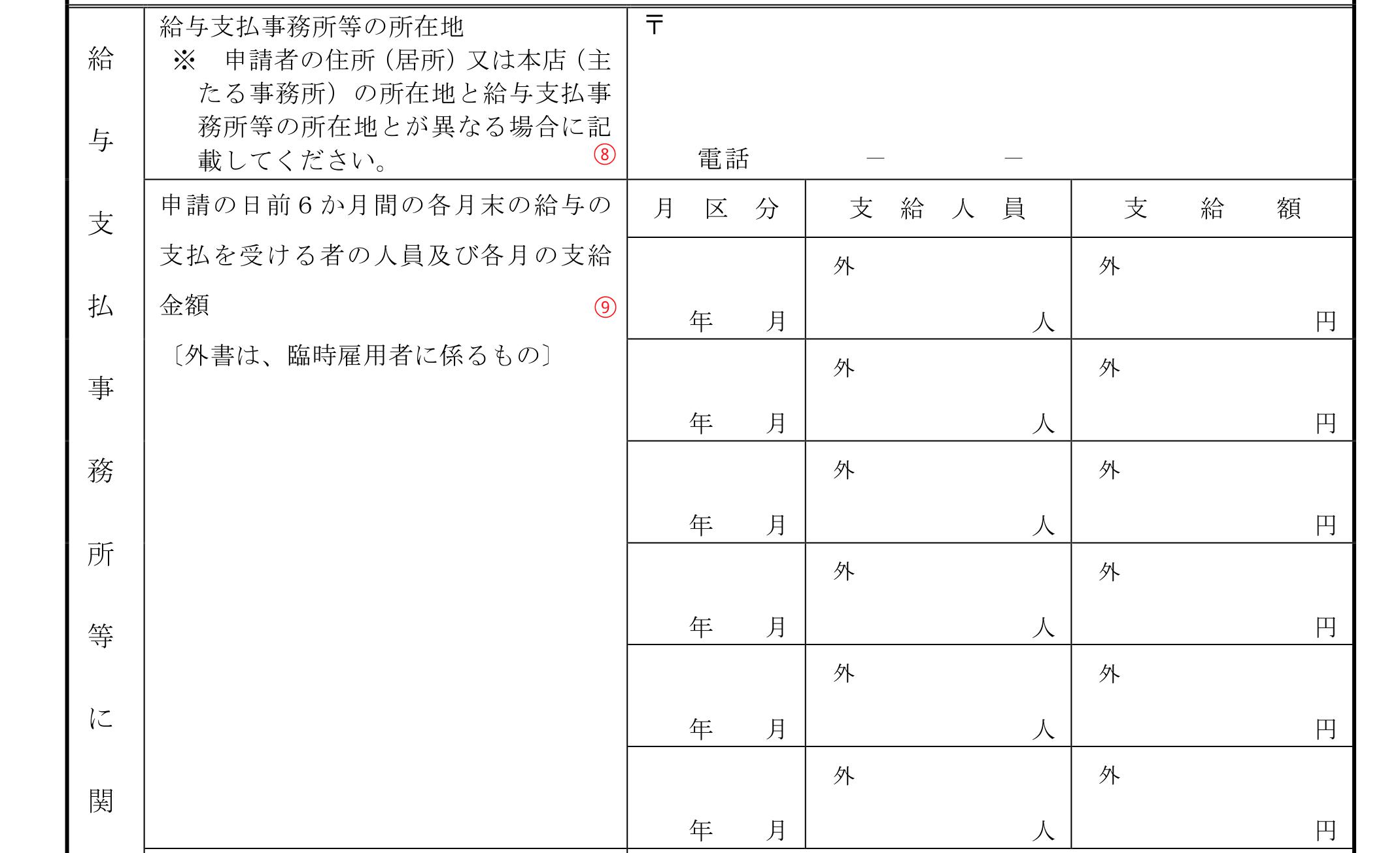

⑧給与支払事務所等の所在地

⑤に書いた会社の住所と、給与支払事務所の住所が同じ場合は空欄で結構です。

⑤に書いた会社の住所と、給与支払事務所の住所が異なる場合は、給与支払事務所の住所と電話番号を書いてください。

⑨ 申請の日前6か月間の各月末の給与の支払を受ける者の人員及び各月の支給金額

会社を設立してしばらくたってから「源泉所得税の納期の特例の承認に関する申請書」を提出する場合は、過去最大6か月の各月の月末の人員数と各月の給与の支給金額を書いてください。会社の代表であるあなた自身にに給料(役員報酬)を支払っている場合も「支給人員」と「支給金額」に含めてください。

イチロー君のように会社設立時点からこの届を出す場合はここは空欄で結構ですよ。

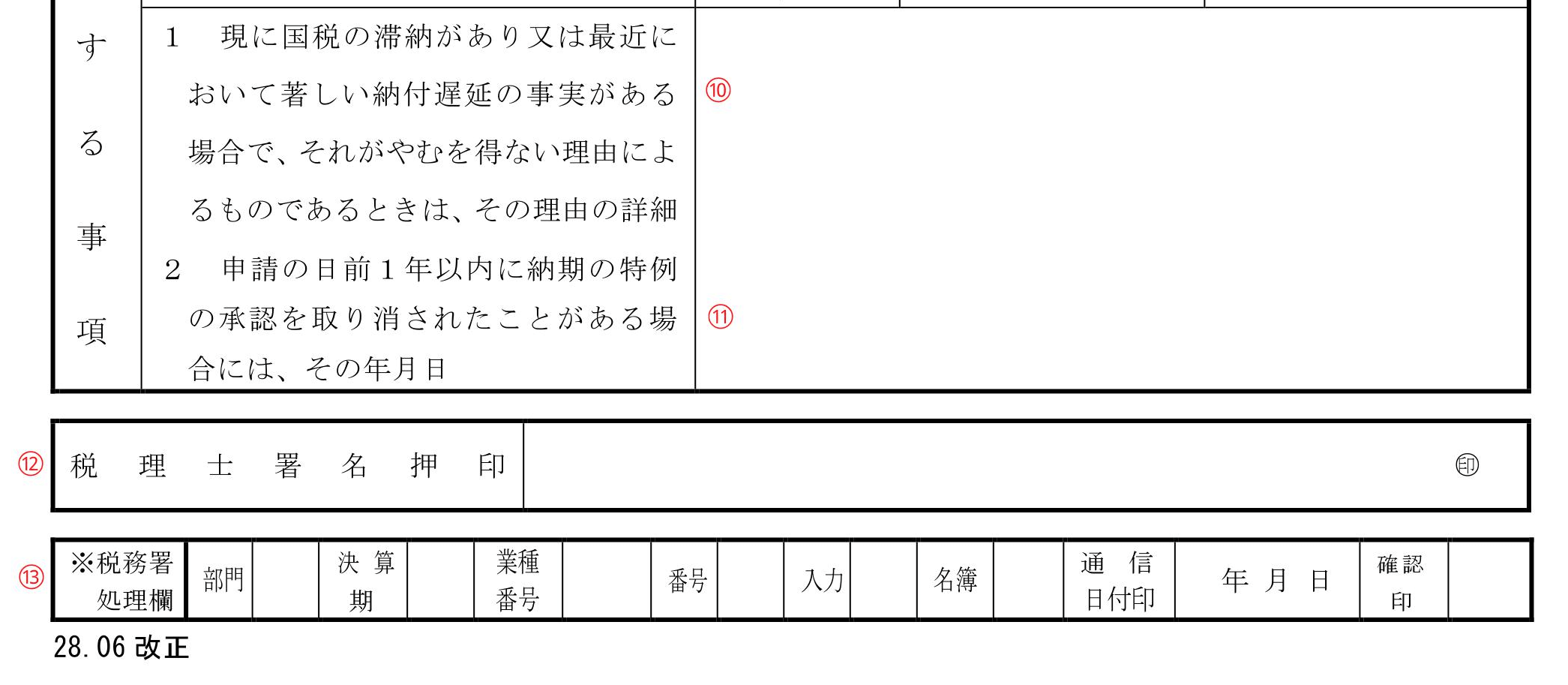

⑩⑪ 現に国税の滞納が~

基本的に空欄になると思います。

現に国税の滞納が~と書いてある意味としては、税金を滞納してるってことです。

けしからんわけですよ。

だから滞納なんてしている時点でこの特例の申請書なんて本当であれば認められないんです。

だけど、もしも会社の社長が入院してて会社の経営が立ち行かないとか、社長が失踪してしまったとか、もうどうしようもない理由で滞納してる場合であれば待ってあげるよという内容です。

次に申請の日前に1年以内に~のところの内容ですが、

「この特例申請を1年以内に受けたものの取り消された事実があった場合はそのことを書いてね」という意味です。

どうしたら取り消されるんでしょうね?

うーん、あんまりないんですが従業員9名以下じゃなくなった場合であればこの特例は認められませんね。それがばれた場合とかでしょうかね。

なるほど。

まぁいずれにしてもほとんどの方が空欄になると思います。もしこの事実に該当する場合は、税理士に相談して記載内容を検討してくださいね。

⑫税理士署名押印

税務署に「給与支払事務所等の開設届出書」を提出する段階で、関与税理士、顧問税理士が決まっているか、「棚卸資産の評価方法の届出書」を税理士に作成してもらった場合は、その税理士に署名と押印をしてもらいま

⑬※税務署処理欄

税務署が処理のために使う欄であるため、空欄のままで結構です。

その他の注意事項としては・・・

必ず控えを取るようにしてください。

2部同じものを作ってもいいし作ったもののコピーでもいいです。

一度税務署に提出したものを後からコピーするということは基本できません。

書いたものを閲覧することはできますが、そうなると全部手書きで書き写す羽目になるので提出するまでに控えを必ず取るようにしましょう。

まとめ

源泉所得税の納期の特例の承認に関する申請書のまとめ

- 源泉徴収とは会社の従業員や士業の人等の所得税を会社が代わりに天引きしてあげるシステムのこと

- 会社が源泉徴収して納める税金のことを源泉所得税と言う

- 源泉所得税は会社が給与を支払った日の翌月10日までに原則必ず納めないといけない

- 源泉所得税は計算がややこしく、また毎月10日に納めるということは小規模な会社にとっては大変なので、毎月から年2回の納付み認めてあげますよ、というのが「源泉所得税の納期の特例の承認に関する申請書」の書類の意味です

- ただし「源泉所得税の納期の特例の承認に関する申請書」を提出できるのは常時9名以下の会社という制約があります

っていうのが源泉徴収、源泉所得税及びこの書類の意味です。

あとは、

- 郵送でも持参でもよい

- 控えを必ず取ること

源泉所得税の納期の特例の承認に関する申請書も書類の記入自体はさほど難しくありません。ですが源泉徴収という制度のしくみは会社を経営するのであれば是非とも知っておいた方がいい知識です。

この記事があなたのお役に立てれば幸いです。

電話でもお申し込みOK

06-6940-0807

【受付時間】10:00〜18:00(土日祝除く)

大山 俊郎

大山俊郎税理士事務所代表税理士

同志社大学商学部卒業後

父が経営する年商50億の会社へ入社

二代目経営者として

現場での下積みから

会社のヒト、モノ、カネ管理まで従事

特に

・銀行との交渉

・経理の改善

・資金繰り

・事業承継の対策

などに尽力

ある親族との同族問題で自社の株式

を売却をした経験から

「会社のヒト・モノ・カネの管理は

会社と経営者一族の運命を左右する」

ことを痛感

日本随一の

「同族会社経営を経験した税理士」

として事務所を開設し

「会社にお金を残す節税マニュアル」

を開発

全国の同族会社の経営者・法人経営者

向けに「会社を強くする仕組み作り」

を指導