創業融資の面談のポイントを税理士が解説【NGワードは?】

「創業融資の面談が怖すぎて、待合室で吐きそうになりました──」

これは、私が10年前に初めて融資面談を受けたときのリアルな体験です。

当時39歳。税理士事務所を辞めて、いよいよ独立。

でも手元にあるのは150万円だけ。

この先、本当にやっていけるのか?

融資が通らなければ、夢はそこで終わってしまうかもしれない──。

不安と緊張で、胃はキリキリ。

冷や汗をかきながら、自分の名前が呼ばれるのを待っていたあの瞬間を、今でも鮮明に覚えています。

でも、今の私はこう言い切れます。

「創業融資の面談は、正しく準備すれば恐れる必要はまったくありません。」

なぜ、そう断言できるのか?

それは、私自身がその面談を乗り越え融資を獲得し、その後、税理士として300人以上の起業家を面談成功へ導いてきたからです。

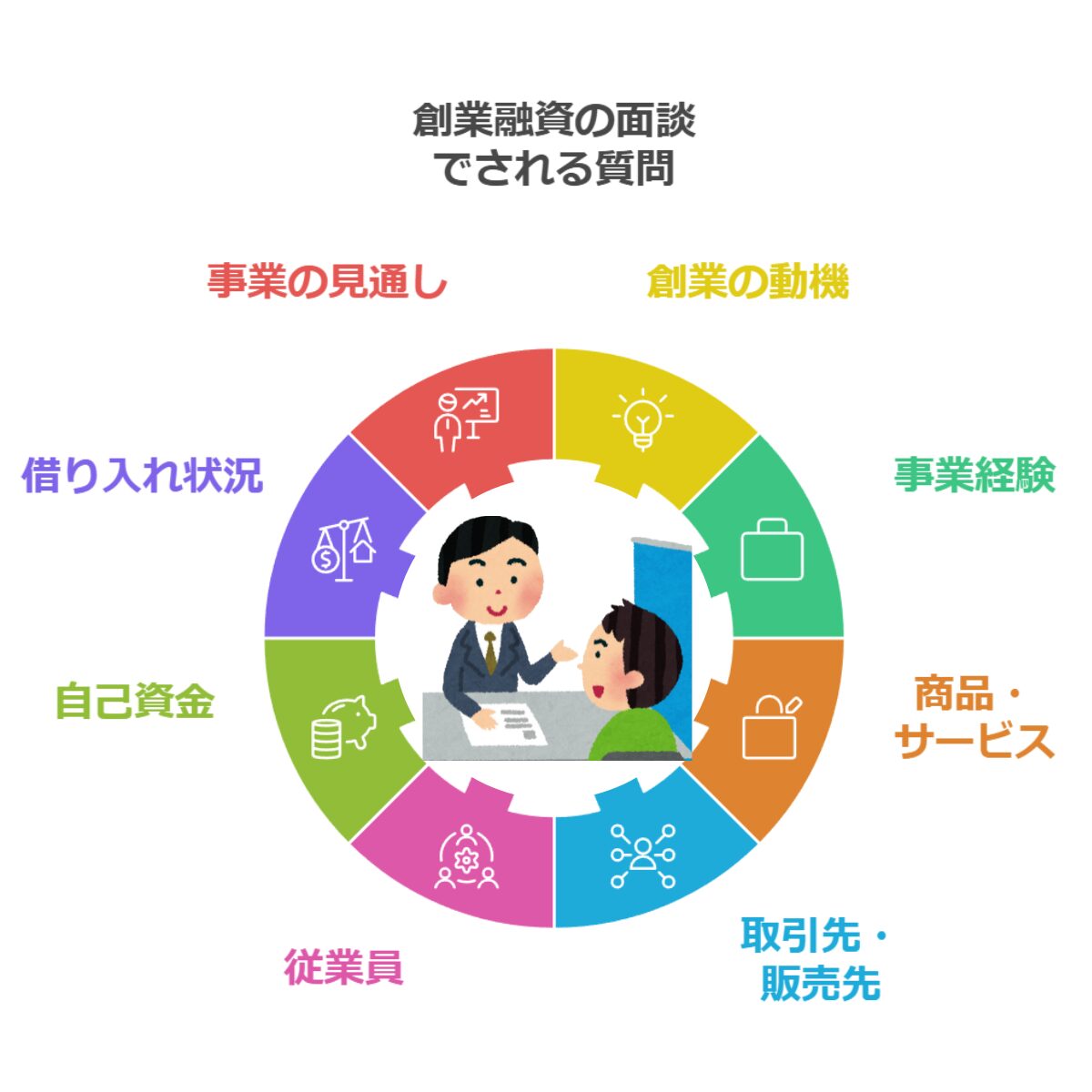

実は、金融機関が面談で本当に知りたいのは、たった8つの“定番質問”に集約されています。

このブログでは、面談の本質と、その8つの質問について、具体的にお伝えします。

| 創業融資の面談の質問内容 |

|

「今思えば、不安だったのは自分の頭を整理できていなかっただけ、だったんですね」

それでは以下の流れで説明していきます。

この記事を最後まで読むと創業融資の面談に必要な準備を整えられるようになります。

なお、創業融資ってどんな融資なのか、まず知りたい方は「創業融資ってどんな融資?開業資金を賢く調達する方法【税理士が解説】」で紹介しているので、ぜひご覧ください。

面談を成功させてスムーズな資金調達を実現させてくださいね。

1.創業融資の面談で聞かれる質問と回答

創業融資の面談では以下の項目について質問されます。

| 創業融資の面談の質問内容 |

|

事業に対する基本的な質問がメインとなるため、面談の際にきちんと(論理的に)説明ができる創業計画を立てていれば特に問題ありません。

そこでここからは回答のポイントについて上記の項目別で解説します。

1-1.創業の動機

創業の動機は計画書の『1 創業の動機』に記載された内容をもとに質問が行われます。

▼創業計画書『1 創業の動機』の欄

|

参考)日本政策金融公庫『創業計画書』

具体的には以下のような質問で問われます。

「なぜこの地で創業する必要があるか聞かせてください」

「創業する目的について教えてください」

創業の動機を確認する意図は、申請者の人柄や創業に対する熱意を確認するところにあります。

単に自分にメリットがあるだけでなく、社会や地域にとって有益な事業であることをアピールすると評価は高まるでしょう。

注意点としては、長々とした説明は好まれないので、簡潔かつ誠意が伝わるように創業の動機を説明するようにしてください。

※創業の動機については、まず書類を提出した段階でしっかり見られますので書き方にも気を付けてください。

| 創業の動機の回答例 |

|

「マーケティング会社に就職し、あらゆる業種のマーケティングを支援するうちに、飲食業界の集客には『課題』があることを知りました。 飲食業界が抱える課題をクリアできるサービスを展開することで自分の生まれ育ったこの地域に貢献できると思い、これまでの経験と人脈を生かして飲食店に特化したマーケティングサービスを展開することにしました。」

|

創業の動機はとても重要な質問項目です。あなたの言葉でしっかりと語りましょう。

模範回答のような答え方も可能なのですが、一番のポイントは融資担当者に「信じてもらえるか」です。

創業の動機を自分で考えられない起業家もいます。

ですが、あなたのビジネスが成功するかどうかに関わる重要な質問です。

あなたの言葉でしっかりと回答できるように入念に準備をしておきましょう。

1-2.事業経験と創業者が持つ強み

事業経験と創業者が持つ強みは創業計画書の『2 経営者の略歴等』に記載された内容に基づいて質問が行われます。

▼計画書『2 経営者の略歴等』の欄

|

参考)日本政策金融公庫『創業計画書』

例えば以下のような質問で問われます。

「取得している資格がどのように事業に生かされるのか教えてください」

この質問には、「計画している事業を行える経験やノウハウの有無」を確認する意図があります。

これまでの経験が事業の強みになることを伝えると、計画している事業がいかに現実的であるかをイメージさせることができるでしょう。

ただし、証明できるものがなければ“自称”程度に捉えられてしまうこともあります。

経験や強みが事実であることが客観的に示せるもの(例えば資格証明書や書面、写真等)も一緒に提示しながら説明して経験や強みをアピールすることがポイントです。

回答内容に信憑性を持たせるために証拠と共に回答してください。

| 事業経験と創業者が持つ強みの回答例 |

|

「調理専門学校を卒業後、調理師免許を獲得し、地元の〇〇に厨房スタッフとして入社して5年勤務しました。 その後、都内のレストラン〇〇に転職し、3年間の厨房スタッフとして働いた後、副料理長を2年務め、今日まで料理長として働いています。 調理師免許と調理経験を生かしながら見た目にも味にも美味しく、安心して食事を楽しんでいただけるスキルを身につけました。 また、副料理長の時から利益率を考慮しながら見合った原価の食材で季節のメニューを考案し、お客様の来店数を予想しながら適切な人件費になるよう毎月のシフト作成も担当しています。 人材育成にも力を入れており、飲食業界従来の厳しいやり方で覚えさせるのではなく、調理を通して社会や街の人と関わっていくことの楽しさを教えるよう心がけています。 よく「会社は人」と言われるように、お客様や取引先だけでなく、一緒に働く従業員も大切にして人材力に強みを持ちながら事業を軌道に乗せていきたいと思っています。」

|

1-3.商品・サービスの内容

商品・サービスの内容についての質問は『3 取扱商品・サービス』の欄に記載された内容をもとに行われます。

▼計画書

|

参考)日本政策金融公庫『創業計画書』

具体的には以下のような内容が問われます。

「セールスポイントや競合他社との違いはどこにありますか?」

申請者がどのような事業を始めるのかを確認するための質問です。

審査を担当する人はその事業に精通しているわけではないので、専門的な用語で伝えても理解はしてもらえないでしょう。

理解ができない事業に対して融資をする決断はできないため、その業界に理解がない人でも分かるように説明することをこの質問では心がけましょう。

言葉だけでは説明できない場合、表やグラフィックを活用した資料や現物(メニュー表や販売する商品等)を用意すると、より理解を深める説明になるはずです。

| 商品・サービスの内容の回答例 |

|

「世界各地のコーヒー豆を厳選して取り寄せ、焙煎からこだわって淹れるコーヒーや軽食、スイーツを提供します。焙煎方法や挽き方は顧客の好みやスイーツに合わせて調整し、高い満足度でリピーターを獲得していきます。 セールスポイントはオーストラリアでバリスタ修行を積んだ私が淹れるコーヒーを毎日でも飲める手頃な価格で提供することです。店側が決めた「本日のコーヒー」を提供するのではなく、常に10種類以上の豆を用意し、お客様とのコミュニケーションからその日の気分や求める味に合ったコーヒーを淹れます。 軽食やスイーツは〇〇ホテルのレストランで働いていた経験を持つ妻が担当します。持ち帰りにも対応するので、忙しいタイミングやお出かけ前のお客様にも提供が可能です。 店内はゆったりと飲食を楽しめるようアンティーク調の家具で統一し、若者世代から子連れ、シニア世代に至るまで幅広い年代がホッとくつろげる空間でお迎えします。」

|

1-4.取引先や販売先について

取引先や販売先についての質問は『4 取引先・取引関係等』に基づいて行われます。

▼『4 取引先・取引関係等』の欄』

|

参考)日本政策金融公庫『創業計画書』

たとえば以下のような質問です。

仕入れ先が選定されているか、顧客を獲得しやすい事業や場所なのかなどを聞いて事業の実現性を確認する意図があります。

よって、「仕入れ先はこれから決めます」「個人経営しているサロンに販売する予定です」など仕入れ先や販売先が漠然としている場合は実現性がないと判断されてしまいます。

仕入れ先や販売先が決まっていなくても進捗状況を伝えることで実現性を与えることはできるため、なるべく具体的に言及するようにしましょう。

※実際に、当社がサポートした事例で融資の担当者に「仕入先はこれから決める」と伝えたことがありましたが、担当者にあからさまに嫌な顔をされたことがありました。

また、すでに仕入れ先や販売先が決まっている場合は、取引先がどのような会社なのかの情報も答えられるようにするとより信頼性を高めることができます。

株式会社など法人格を持つ取引先があることを説明できると、より信頼性を高めることができます。

仮に取引先の会社に問題がある場合は審査で不利になるので、取引が合法であることをアピールするとより良い回答になります。

| 仕入れ先や販売先についての回答例 |

|

「仕入先については、前職から付き合いのある〇〇商事、〇〇会社とは契約を結んでいます。 これまでの関係性を汲んでいただき、安く仕入れをさせてもらえる手配も整っているため原価を抑えることが可能です。 さらに、現在交渉中の仕入れ先が3社あります。 また販売先ですが、30~50代の美容意識の高い女性をターゲットにしており、すでに私が発信しているSNSでは累計1万人のフォロワーを獲得しています。 SNSからECサイトや実店舗に流れる導線を作ることで集客が見込めます。」

|

1-5.従業員について

従業員についての質問は『5 従業員』の欄に記載された内容に基づいて行われます。

▼計画書『5 従業員』の欄

|

参考)日本政策金融公庫『創業計画書』

具体的には以下のような質問です。

「予定する総従業員は?」

「なぜ〇人で設定したのですか?」

従業員を確認する意図は事業の規模に見合った人員をそろえているのかを確認するところにあります。

従業員が多すぎると人件費がかかりすぎてしまい、逆に従業員数が少ない場合は人手不足に陥る懸念があります。

人件費は資金繰りに大きく影響するため、計画している従業員数の妥当性を伝える説明をできるようにしておきましょう。

もしも人員が確保できていない場合は、これからどのようにして人員を確保するのかを具体的に説明するようにしてください。

| 従業員についての回答例 |

|

「店内は7席の規模で、カウンターで会計や商品を提供するスタイルのため、妻と2名体制で十分回せます。 もしも人員が必要になった際は現在大学生と高校生の子どもたちが手伝ってくれる話にもなっており、状況によってはアルバイトを募って雇うことも検討しています。」

|

1-6. 借り入れや支払い状況

借り入れ状況や支払い状況は計画書の『6 お借入の状況』に記載された内容に基づいて問われます。

▼計画書

|

参考)日本政策金融公庫『創業計画書』

具体的には以下のような質問です。

「他の銀行や消費者金融の借り入れはありますか?」

「過去に返済が滞ってしまったことはありますか?」

現在の借り入れ状況を認識しているのかを確認し、融資の返済についても計画的に考えているのかを確認したい意図があります。

また、信頼できる人間性であるかを確認する意図もあります。

というのも、日本政策金融公庫は「個人信用情報機関」を通して申請者の借り入れ状況を確認します。質問しなくても申請者の金融に関する履歴が分かるわけです。

そのため、「虚偽の内容で申告しているかどうか」も分かるため、人間性を確認できる項目でもあるのです。

よって、現在の借り入れ状況や、過去に起こした金融事故については正直に答えるようにしてください。

支払いをしっかりしていることを伝えれば、他に借り入れを行っていてもマイナス要因になることはありません。他にも借り入れがある場合は借り入れの必要性を説明できるようにしておきましょう。

| 借り入れ状況や支払い状況についての回答例 |

|

「住宅ローンが残り2,000万円と、〇〇銀行のカードローンが50万円あります。カードローンは店舗契約のときに借り入れをしました。これまで滞納したことはなく毎月返済を行っています。」

|

Tips!

返済状況を確認できる預金記録や領収書の原本を見せると信頼性アップ

言葉で「滞納したことはない」と言うだけでは、信頼性には欠けてしまいます。

返済を行っていることを証明できる預金記録や領収書の原本を提示しながら回答することで理解をスムーズに得られるでしょう。

持参が求められていなくても準備して行くことをおすすめします。

1-7. 自己資金の作り方

自己資金の作り方は計画書の『7 必要な資金と調達方法』の欄をもとにして問われます。

▼計画書

|

参考)日本政策金融公庫『創業計画書』

例えば以下のような質問で問われます。

「自己資金をどのように貯めたのかが分かるものはありますか?」

自己資金は必要とする資金のどれくらいの割合なのか、本当に事業のためのお金であるのかを確認する意図があります。

お金は言葉だけでは信憑性の有無を確認できないため、自己資金の証拠となるものを用意して説明するようにしましょう。

※自己資金を確認する目的としては次のようなものがあります。

1. 経営者としての覚悟の確認を見るため

自己資金を投じることは、経営者自身がリスクを取る覚悟があることの証明になります。

2. 事業継続性を担保するため

創業直後は予期せぬ支出や売上の遅れが発生しやすい時期です。

ある程度の自己資金があることで、そうした不測の事態に対応できます。

3. 金融機関からの信用度向上のため

自己資金を準備できることは、経営者の資金調達能力や資金管理能力を示します。

【日本政策金融公庫に関する重要な点】

2024年4月より、日本政策金融公庫では創業融資の自己資金要件は撤廃されました。

ただし実務上は、最低でも100万円程度の自己資金が必要とされることが一般的です。

これは事業立ち上げ時の必要経費や運転資金が必要なため自己資金を確認します。

創業時には、店舗の賃貸借契約の保証金や初期の在庫仕入れ、人件費など、様々な資金需要が発生します。

十分な自己資金があることで、融資後の返済にも余裕を持って対応できる体制を整えることができます。

【自己資金として認められる可能性のある証拠資料とは?】

例えば、以下のような書類は自己資金として認められるため有効です。

- 退職金:源泉徴収票や入金の詳細が記載された書類

- 親族からの贈与:贈与契約書

- 現金による給与:給与明細 など

証明となる書類を準備できない場合、見せ金として捉えられたり、自己資金として認められなかったりする場合があります。

経緯をはっきり説明して起業に向けた計画性や熱意を伝えるようにしましょう。

1-8.「事業の見通し」についての質問

事業の見通しについては計画書の『8 事業の見通し』に記載された内容に沿った質問がされます。

▼計画書

|

参考)日本政策金融公庫『創業計画書』

例えば以下のような質問で問われます。

「創業時と軌道に乗ったときの利益はそれぞれどのように想定していますか?」

この質問では現実的で堅実な事業計画であるかを確認する意図があります。

日本政策金融公庫は事業に対する詳しい見解がなくても、多くの融資実績と照合して現実的な数字なのかを確認するため、現実的とは思えない数字が記載されている場合は追及が行われるでしょう。

この質問では前職での実績を提示し、算出に応用した計算式を用いて説明するなどして売上の根拠を伝えるすることがポイントです。

業界の市場動向や成長率などが予測されたデータがある場合は、それらのエビデンスも提示することで審査担当者もスムーズに理解することができるでしょう。

| 事業の見通しについての回答例 |

|

「売上の構成は客単価4,000円×施術数1日10名×26日営業として売上を〇〇万円と算出しました。 客単価と施術数は前職の実績の半分であると見積もっていますが、市場ニーズも近年は右肩上がりになっていることが分かっているため、軌道に乗れば利益は〇〇万円になると想定しています。」

|

Tips!【業種別】売上高の根拠を表す計算式

売上高を示す際、業種ごとに活用できる計算式は以下のとおりです。

売上高の説明時の参考にしてください

飲食業、理容・美容業などのサービス業の場合

<算式>客単価×席数×回転数×営業日数

自動車販売業、建設業、清掃業など集約型の業種

<算式>従業員1人あたりの売上×従業員数

製造業、印刷業、運送業など設備が売上につながる業種の場合

<算式>設備の生産能力×設備数

コンビニエンスストアやスーパーなど店舗で販売している業種の場合

<算式>1㎡(1坪)あたりの売上高×売り場面積

参考)日本政策金融公庫『売上高等の算出方法』

2. 面談当日までの流れ

落ち着いた心持ちで当日を迎えるためにも流れを知っておきましょう。

予約から当日までの流れについて解説します。

2-1. まずは申込時に予約を入れる

融必ず直接のヒアリング・対話が行われるため、申込時には予約という手続きを行う流れになります。

その際には場所についても指定があるため、その場所で参加できる日時で予約を入れるようにしてください。

場所は通常、日本政策金融公庫の支店のカウンターや応接室で行われますが、申請者の事業所が指定されるケースがあることも心得ておきましょう。

|

Tips!融資の申し込み方法とは?

①支店に出向いて申し込みをする

支店への郵送申し込みも可能ですが、直接支店に足を運んでおくことで雰囲気を知ることができたり、相談したいことを聞くこともできたりします。 |

2-2. 当日持参する必要書類を準備する【忘れものに注意】

当日持参を求められる書類があるので、忘れずに持参できるように準備をしておきましょう。

持参が求められる書類の確認は申込み後1~2週間ほどで届く郵送物で確認できます。

当日の必要書類は例えば以下のものです。

▼当日に持参が必要な書類

| 本人確認書類 |

|

| 通帳 | 自己資金額を証明できる通帳原本 ※ネットバンクなど通帳がない場合は確認できるPCやスマホなどでも可 |

| 源泉徴収票 | ※まだ創業していなくて会社員として働いている場合 |

| 許認可証 | ※許認可を必要としている事業の場合 許認可が必要な事業と受付窓口は以下のとおりです 【保健所】 ・飲食業・菓子製造業・食肉販売業・魚介類販売業・理容美容業・旅館業・クリーニング業・医薬品の販売業 など 【警察署】 ・マージャン店・古物商・警備業・指定自動車教習所 など 【都道府県庁およびその官庁】 ・酒類販売業・各種学校・旅行業・宅地建物取引業・建設業・運送業・人材派遣業・自動車整備業・ガソリンスタンド など |

| 資金繰り表 | 計画した事業の見通しを根拠立てられる書類 |

他にも以下の書類を求められるケースがあります。

- 確定申告書

- 資格証明書

- 借入の返済予定表

- 固定資産税課税証明書

- 公共料金の領収書

- 不動産の賃貸借契約書 など

申請者の状況や事業内容によって持参が求められる書類は異なるので、不足がないようよく確認し、当日までに準備をしておきましょう。

もしも申込みから2週間以上経過しても郵送物が届かない場合は申込みをした日本政策金融公庫の支店へ確認を取ってください。

|

Tips!商品・サービスの持参もおすすめ

実物がない場合でも、参考になる写真や図を用意すると審査担当者の理解がスムーズに進みます。

|

2-3. 身だしなみと服装

服装の定めはありませんが、第一印象で不安感やだらしない印象を与えてしまうと融資審査に悪い影響を与えてしまう可能性があります。

金融機関は「この人にお金を貸しても大丈夫か」を判断するため、身だしなみも重要な評価要素となります。

男性の場合

- スーツかオフィスカジュアル(シャツ+ジャケット+革靴)を心がける

- 紺やグレーのビジネススーツが最も無難

- 汚れたジーンズやシワだらけの服装は避ける

※私(大山)が同席した際に、普段スーツを着ないためスーツが体に合っておられないケースがありました

(もちろんスーツは無難なのですが、普段スーツを着ない方は無理をしてスーツを着なくても構いません)。

女性の場合

- オフィスカジュアルな清潔な印象を与える服装を心がける

- ビジネススーツまたはジャケット+スカート/パンツスタイル

- 派手なネイル、髪色、ヒールの高い靴は避ける

男女共通の注意点

- Tシャツ短パンなどラフすぎる格好、ぼさぼさな髪、派手すぎるアクセサリーはNG

- 髪型、爪、靴まで清潔感を徹底する

- 予定している事業にふさわしい格好を意識

- 服装は業界の慣習に合わせつつ、保守的な選択を

相手に失礼のない服装を心がけ、事業計画以外の部分でマイナスの印象を持たれないよう注意しましょう。

担当者も人間ですから、信頼できる人物かどうかを服装からも判断しています。

2-4. 指定された場所で行う

当日は予約時に決めた場所にて実施します。

時間は30~1時間程度で、人格や人間性も審査対象になるため、服装や身だしなみ、言葉遣いはマナーをおさえるように心がけて行きましょう。

| 当日心がけるポイント | |

| 服装 | 清潔感のあるスーツ、オフィスカジュアル |

| 忠実に答える | 提出した計画書と矛盾したことを言ったり、金融状況を偽ったりすると信頼を失います。 |

| 的確・簡潔に答える | 質問内容とは関係ない話をしたり、長々と余計な話をしたりしないようにしてください。 |

| 感情的にならない | つっこんだ内容を問われることもあります。感情的になるような質問をされても冷静に答えるようにしてください。 |

| 事業に対する熱量を持つ | 事業に対する熱意は好感を持たれる要因になります。審査するのは機械ではなく人なので、「この人・事業に融資したい」と思ってもらえるような熱意は有利に働きます。 |

補足:当日の流れ

1. 基本的な流れ(30-60分)

前半(10-15分):概要確認

・自己紹介(1-3分)

・創業の動機(3-4分)

・事業概要(5-8分)

中盤(10-25分):詳細説明

・市場分析と販売戦略(4-10分)

・収支計画(3-10分)

・資金計画(3-5分)

後半(10-25分):補足

・追加質問への回答(7-15分)

・補足説明(3-10分)

2. シナリオ例(飲食店の例)※プレゼン形式で記載するため申請者のセリフ

前半:

「本日は貴重なお時間をいただき、ありがとうございます。私は15年間、都内の有名イタリアンで料理長を務めてきました。本日は自身のレストラン開業に向けてご相談させていただきます」

中盤:

「事業コンセプトは”気軽に楽しめる本格イタリアン”です。主なターゲットは30-40代のファミリー層で、客単価は昼2,000円、夜5,000円を想定しています。

場所は四ツ橋駅から徒歩3分、オフィス街と住宅街の境目に位置する好立地です。家賃は月額35万円ですが、商圏人口が5万人あり、平日のランチタイムは特に需要が見込めます」

「初年度の売上目標は3,000万円です。これは以下の計算に基づいています。

ランチ:2,000円×20名×26日=104万円/月

ディナー:5,000円×15名×26日=195万円/月

月商約300万円を見込んでいます。

原価率は28%で管理し、人件費は売上の30%以内に抑える予定です」

「必要資金の総額は1,500万円です。内訳は以下の通りです。

内装工事:800万円

厨房設備:400万円

家賃・保証金:200万円

運転資金:100万円

自己資金は500万円あり、これは前職での退職金と貯蓄です」

後半:

「以上が事業計画の概要となります。

私の強みは、15年の経験で培った確かな技術力と、大手イタリアンでの経営ノウハウです。

また、前職では新メニュー開発も担当し、原価管理と味の両立にも自信があります。

開業後3年以内には2号店の展開も視野に入れており、将来的には『気軽に楽しめる本格イタリアン』この独自性ある新たな外食文化を、関西一円に広げていきたいと考えております。

ご不明な点や、補足説明が必要な部分がございましたら、ご質問ください。特に、収支計画や市場分析については、より詳しい資料も用意しています。」

このように伝えることで、これまでの説明の簡潔なまとめ、自身の強みの再アピール、将来の展望、質疑応答への自然な移行ができ、担当者との建設的な質疑応答につなげやすくなります。

2週間前後で審査の結果が届きます

審査結果は2週間前後で連絡がきます。審査結果が届いてからの流れは以下のとおりです。

①担当者から電話にて審査結果が伝えられる

②借用証書が同封された書類が届く

ただし、審査に2週間以上の時間を要するケースもあります。例えば以下のようなケースがあります。

- 提出書類に不備があった場合

- 現地の調査が必要だと判断された場合

- 過去に事例のない新規事業を行う場合

- 大型連休(GWや年末年始など)が重なる場合

否決となった場合も必ず連絡は来るため、3週間以上経過しても連絡がない場合は問い合わせをしてみてください。

3.面談なしになるケース

原則として必ず実施されます

日本政策金融公庫では、審査を行う上で必ず代表者との対話が行われます。

なしになることは原則としてなく、申込者にやむを得ない事情があったとしても何らかの形で実施されるため、担当者との準備・打ち合わせを怠らないよう注意が必要です。

省略される例外的なケースもあります

前回の借り入れから2ヶ月以内に追加で申し込む場合は不要なケースもあります。また、新型コロナなどで「面談なしで手続きできた」声もありますが、現在は原則ありません。

代理人は一切認められない

代理人は認められず、申込者本人が出席する必要があります。病気や怪我などのやむを得ない事情があったとしても代理人は認められません。そのような場合は、オンラインや電話を提案されることが考えられ、日時の変更を提案されることも考えられます。

事前に否決される場合もある

計画書などの書類の内容次第では、事前に否決される場合もあります。具体的には以下のような場合です。

- 規定の書類を提出できていない、もしくは不十分である

- 条件を満たしていない

- 日程調整ができない

審査は8割方、計画書によるものであると考えられ、計画書の記入内容が不十分な場合、挽回は厳しく、事前の否決も十分に考えられます。

実施の条件

日時は、平日の営業時間内のみとなります。

日本政策金融公庫の支店の営業時間は、平日9時~17時となり、休日や平日17時以降の時間とすることはできません。

一般的に申し込み日から1週間~10日後に設定されることが多く、所要時間は30分~1時間程度となります。

このように、日本政策金融公庫では審査において避けて通れない重要なプロセスです。

注意すべき点は申込者本人が必ず参加する必要がある点です。

十分な準備をして臨みましょう。

4. 面談での禁句(NGワード)・禁止事項とは?

信頼を下げてしまう要因につながるワードと状況があります。

| 絶対に言ってはいけないワードと状況 |

|

これらの言動や状況が信頼を損ねてしまう理由について詳しく解説します。

「いくらなら融資が可能ですか?」▶NG

この発言は禁句です。

審査する側からすると「使途が決まってないお金を求めている」印象を受けてしまうからです。

日本政策金融公庫は不明瞭な使途に対してお金は貸しません。

使途が明確ではないと返済計画にも矛盾が生じ、返済が不可能であると判断できるからです。

希望する金額の資金使途を明確にし、返済の財源があることを明らかにしてから臨むようにしてください。返済できる根拠を持つことが大切です。

「この事業にリスクはありません」▶NG

「この事業にリスクはありません」この言い切った発言もNGワードです。

なぜなら、リスク管理能力や問題点を見出す能力に欠けている印象を与えるからです。

そもそもどのような事業にも問題が生じる可能性はあります。生じる可能性のある問題点に着目し、対策案を見いだせる経営者の方が返済能力が高いと捉えられるでしょう。

事業の弱点や想定できる脅威などのリスクについても理解し、どのように対応して安定した利益を実現するのかを説明できる準備をしておくと安心感を与えられるはずです。

「〇〇さん(別の人)に聞かないと分かりません」▶NG

「別の人に聞かないと分かりません」この回答も言わないようにしてください。

主体性がないうえに無責任な印象を与え、経営者としての覚悟がないと判断されるからです。

計画書を専門家などと共に作成した場合でも、事業内容や資金計画は申請者自身がしっかりと理解を深め、論理立てて答えられるようにしておきましょう。

もしも答えられない質問内容の場合は後で回答する許可を得て、電話などで回答するなどの対応をするとよいです。

誠実な態度で審査担当者の不明点を取り除くようにしてください。

専門家を同席させる▶(基本的には)NG

専門家を同席させることは基本的に信用を下げる要因になります。

事業を行う本人から回答を得ることで経営者として素質や人柄、人間性を確認する時間でもあるからです。

専門家の確認を得てから回答したり、回答を専門家に頼ったりする姿は日本政策金融公庫側から見ると信頼性に欠けてしまいます。

専門家と共同で計画を練り上げた場合でも、事業計画に自信を持って自ら説明する姿勢を持ちましょう。

Tips ! パートナーの同席が認められる場合もある

共同経営でパートナーがいる事業を行う場合は同席を認める場合もあります。

ただし、認められるのはパートナーにしか説明できない専門的な内容があり、審査担当者が同席を認めた場合のみです。

基本的に申請者1人で行うことが原則なので、パートナーの同席を検討している場合は申込みをした支店に問い合わせをしてみてください。

※上記の理由から基本的に専門家が同席することはできないので、サポート業者は基本的に同席しないケースがほとんどです。

大阪創業融資センターでは「同席したほうが良い」または「同席しても信用を下げることはない」と判断した場合、かつ、金融機関担当者の許可が出た場合は極力同席するようにしています。

実現に向けて徹底的に支援をいたします。

代理人に対応させる▶NG

そもそも日本政策金融公庫が認めていませんし、本人であると偽って他の人に参加させれば否決される十分な理由になります。

日本政策金融公庫では、申請者さん本人と直接対話をすることを審査の必須条件としているからです。

そのため、急な病気や怪我などで行けないような状況になっても申請者本人が対応することが求められます。

もし、やむを得ない事情ができた場合は以下のような方法で行われることもあります。

- 電話

- オンライン

- 日時の変更

どのような状況であっても申請者本人の出席が必須であるため、準備を整えておきましょう。

実際の事例▶NG事例とOK事例の違いから分かること

🔴 NG事例:事業計画が不明確なケース

担当者: 御社の強みについて教えていただけますか?

申請者: そうですね…安さには自信があります。同業他社よりも20%ほど価格を抑えられると思います。

担当者: その価格設定の根拠を教えていただけますか?

申請者: あ、具体的な計算はまだなんですが…たぶん仕入れとか工夫すれば実現できると思います。

このケースの問題点:

・具体的な数字の裏付けがない

・「たぶん」「思います」などの不確実な表現

・価格だけが差別化要因

🟢 OK事例:事業計画が明確・具体的な根拠があるケース

担当者: 御社の強みについて教えていただけますか?

申請者: はい。私たちの強みは3つあります。

1つ目は、前職で培った仕入れ先との関係です。すでにA社、B社と仕入れ価格について合意をいただいており、これにより原価を30%抑えることができます。

2つ目は、オンラインとオフラインを組み合わせたハイブリッドな販売方式です。実店舗の家賃は月15万円ですが、ECサイトとの併用で1日40件の受注を見込んでいます。

3つ目は、私自身の10年の業界経験です。特に品質管理の面では、前職で年間売上3億円の事業部で責任者を務めていました。

担当者: なるほど。その40件の受注見込みの根拠を教えていただけますか?

申請者: はい。まず、前職での実績として平均して1日60件の受注がありました。新規出店となる今回は、その3分の2程度を見込んでいます。また、すでにSNSでのフォロワーが2000人おり、事前アンケートでは約8割が「購入したい」と回答しています。

このケースの良い点:

・具体的な数字による裏付けがある

・経験に基づく現実的な予測

・複数の収益源が確保されている

・準備状況が具体的である

【ポイント】

以下の3点を意識して回答しましょう。

1.数値による具体化

・「たぶん」→「前職の実績で月商500万円」

・「安い」→「同業他社比20%減、原価率40%を実現」

2.経験の引用

・「できると思う」→「前職で実際に行った」

・「需要がある」→「市場調査で確認済み」

3.準備状況の説明

・「これから」→「すでに〇〇まで完了」

・「検討中」→「〇月から開始予定」

このように、具体的な数字、実績、準備状況を交えた回答を心がけることで、事業の実現可能性を効果的に伝えることができます。

5. よくある質問

ここまで解説してきた内容以外の「手続き」面について、よくある質問とその回答をランキング形式でご紹介します。

1位:休日でも参加できますか?

日本政策金融公庫の営業時間内に行うことが一般的です。

日本政策金融公庫の支店の営業時間は平日9時~17時となっているため、休日営業自体が行われません。

平日の営業時間内で時間を確保するようにしましょう。

もしも営業時間内が難しい場合は相談してみてください。

2位:オンラインで対応してもらえますか?

対面が難しい状況であると審査担当者も納得できる場合はオンライン対応を受け付けることもあります。

ただし、そもそもオンラインには対応していない支店があったり、対面が必要と判断されたりすることもあるため、必ずしもオンライン対応の要求が通るわけではありません。

対面できない事情がある場合は支店に相談してみてください。

3位:面談せずに手続きを進められる場合もありますか?

日本政策金融公庫の場合、担当者と対話をすることなく手続きが進むことはありません。

実際、コロナ禍の影響で外出自粛が呼びかけられた緊急事態宣言中でもオンラインや電話などで行われていました。

必ず行われると心得ておいてください。

4位:審査が通らなかった場合また申請はできますか?

再申請に関する規定はないため、申請したら受け付けてくれます。

ただし、否決になった理由をクリアできていなければ再申請しても通ることはないでしょう。

日本政策金融公庫側もしっかり精査したうえで可否を決定しているためです。

再申請を検討している(もう一度創業融資の申し込みをしたい)のであれば、前回の審査で否決になった要因(下記のような事情)を解決してから申請するようにしてください。

例えば以下のような改善があった場合に再申請してみるとよいでしょう。

- 親族から贈与があり自己資金の割合が増えた

- 信用情報が回復した

- 事業計画を根拠づけるエビデンス情報が見つかった など

6. 面談が成功する事業計画は専門家への相談がおすすめ

基本的には専門家を同席させることはできないことになっていますが、専門家と計画を立てることはとても有効な方法です。

『計画書』をもとにして行われるものであり、いかに計画書の内容に妥当性があるかが重要になるからです。

つまり、準備は事業計画を立てることから始まると言っても過言ではありません。

専門家と共に計画を立てると、どのようなメリットがあるか解説します。

6-1. 『創業計画書』をもとに受け答えできる

専門家に相談すると高い説得力のある創業計画書が作成できます。

資金調達をサポートする専門家は日本政策金融公庫が納得する資料作成やアドバイスができるプロだからです。

しっかりと事業計画の内容を論理的に説明する書類を提出できるようになるため、日本政策金融公庫も理解がしやすく、スムーズに進むことが多いです。

また、専門家に相談すると当日どのように受け答えすればよいのかも助言がもらえるため、自信を持って臨めるようになるでしょう。

6-2. 日本政策金融公庫も納得できる資金繰り計画を立案できる

日本政策金融公庫が納得できる資金繰り計画を立案できるのも、専門家に相談するメリットです。

というのも、日本政策金融公庫のは使途が明確で返済計画が立てられる事業に対してお金を貸します。

不明瞭なお金を貸すことはないため、資金使途をはっきり表すことがポイントになるのです。

専門家は事業の資金繰りについて高い知識を有しているため、結果として日本政策金融公庫も妥当だと感じる資金繰り計画を立てることができます。

7.まとめ

公庫などでの手続きは『計画書』に沿って行われるので、記載した内容を網羅的に説明できる準備を整えておきましょう。

また、当日には必ず持参が求められる必要書類もあるため、不足がないように準備しておくことも大切です。必要書類が足りないことで審査に落ちてしまうことも実際にあります。

不安があるなら多くの中小企業様の資金調達をサポートしてきた実績のある当センターへご相談ください。

資料作成はもちろん、事前の対策もサポートします。一緒に事業の実現化を目指していきましょう。

ここまで記事を読んでいただいた後に、下記のページも参考にしていただくとスムーズです。

日本政策金融公庫『創業計画書』

🔗【公式】日本政策金融公庫「創業計画書」ダウンロードページ

→ 事前に提出する計画書の書式がダウンロードできます。

※必ず最新の書類を使用してください。

🔗 中小企業基盤整備機構「創業支援ポータル|J-Net21」

→ 事業計画書の作り方や、申請手順など幅広く情報収集できます。

最後まで読んでいただき、ありがとうございました。

近畿税理士会所属 税理士番号:127208

DREAM GATE認定アドバイザー

大山 俊郎

大山俊郎税理士事務所代表税理士

同志社大学商学部卒業後

父が経営する年商50億の会社へ入社

二代目経営者として

現場での下積みから

会社のヒト、モノ、カネ管理まで従事

特に

・銀行との交渉

・経理の改善

・資金繰り

・事業承継の対策

などに尽力

ある親族との同族問題で自社の株式

を売却をした経験から

「会社のヒト・モノ・カネの管理は

会社と経営者一族の運命を左右する」

ことを痛感

日本随一の

「同族会社経営を経験した税理士」

として事務所を開設し

「会社にお金を残す節税マニュアル」

を開発

全国の同族会社の経営者・法人経営者

向けに「会社を強くする仕組み作り」

を指導