【創業融資】会社設立直後の創業期でも楽な経営ができる、融資を受けるための条件

会社を設立して、いきなり借金から始まるのはちょっと…そう思うかもしれません。

でも、せっかく会社を設立しても、

「自己資金だけでは設備投資にお金をかけられない…」

「設備投資にお金をかけられないと、ライバルより不利な条件で勝負しないといけない…」

「いつも冷や冷やしながら預金通帳を眺めているので、積極的に動けなくなっている…」

そんな悔しい思いをしないためにも、会社を設立してすぐに融資を受けることで、まずはあなたの

ビジネスが安定します。

そこで、創業すぐの会社が融資を受けることの意味と、考え方、融資を受ける方法についてまとめてみました。

借入に対する根本的な考え方(マインドセット)は?

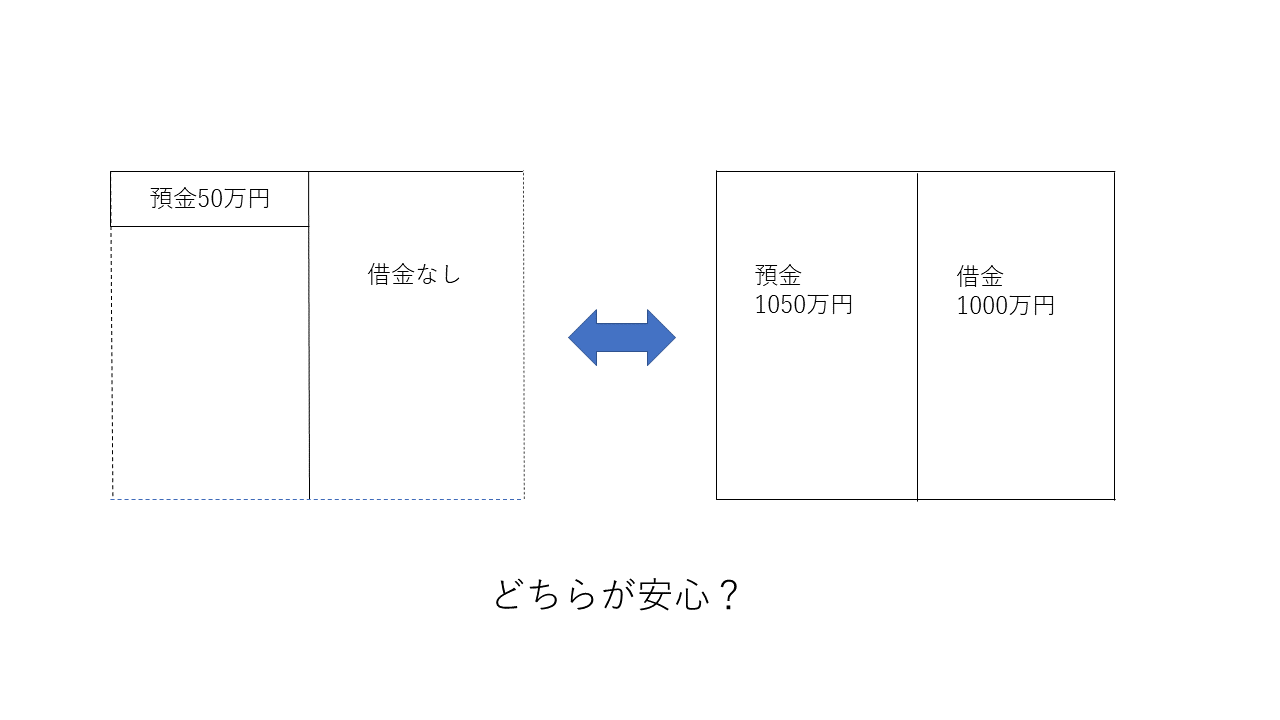

・借金なしで預金50万円

・借金1000万円で預金1050万円

どちらの会社が安定して経営できるでしょうか?

どちらの会社が、会社設立直後の経営に集中して活動できるか?という視点で考えてみてくださいね。

そう考えると、もちろん…

・借金1000万円で預金1050万円

の方ですよね。

つまり、

「借りられるときに借りられるだけ借りておく」

まずはこの考え方を理解してみてください。

「借りられるときに借りられるだけ借りておく」

その理由は、お金を借りる側と貸す側では、貸す側の方が強いからです。

もし、借りる側の方が強くて、お金を借りたいと思ったらいつでもお金を借りられるのなら、「借りる必要があるときに(だけ)借りればいい」となるかもしれませんが…

とくに、創業期の会社にとってはこの傾向は明らかです。

まだまだ実績が乏しい会社にとって、「お金が足りなくなったときに借りる」。

そういうわけにはいかないのが現実です。

会社を設立してすぐにお金を貸してくれる銀行なんてあるの?

会社を設立してすぐにお金を貸してくれる銀行は、「あります」。

どちらかというと銀行は、設立してすぐの会社にお金を貸したくないと思っていることが多いです。

でも、日本にはあなたに借りてほしい金融機関があります。

それはどんな金融機関でしょう?

…

「日本政策金融公庫(にっぽん せいさく きんゆう こうこ)」という金融機関です。

日本政策金融公庫(以下、「公庫」といいます)は、国が100%出資してできた、公的な金融機関です。

生まれながらにしてこの公庫は、小さな会社を支援するための金融機関なのです。

公庫では、多くのメニューがあります。

その中でも、皆さんにとって一番マッチするのが

「新創業融資制度」なのです。

この新創業融資制度というメニューは、なんと、「担保なし・保証人なし」で融資を受けられます。

理由は、国がリスクを取って起業を応援しよう!というところにあります。

そして、このメニューは、脱サラして起業する方はもちろん対象になります。

起業家にとってありがたいメニューになっています。

おまけに、公庫との取引・返済実績は、別の金融機関からも信頼・実績として評価されるのです。

公庫との取引を創業期に作っておくことで、今後の金融機関との取引の幅を広げてくれる、というメリットもあります。

融資を受けるための条件は?

日本政策金融公庫から「新創業融資」で融資を受けるためには、次のような条件があります。

・これから起業するビジネスでの勤務経験

・自己資金が必要

それでは、この2つについて見ていきましょう。

これから起業するビジネスでの勤務経験

実務経験のようなものです。

例えば、寿司屋を開業したい人が、「いまから開業して、寿司の握り方を勉強します」というのでは、そのビジネスでの成功は難しいですよね。

これは極端な例ですが、いくら創業を応援するメニューといえども、これは応援できないと国も判断するというわけですね。

自己資金が必要

自己資金が0円だと、基本的に公庫からの融資は受けられないことがほとんどです。

ビジネスを真剣に始めようと計画してきた人は、資金が必要なことは当然知っていますよね。

資金が0円で事業をやりたいから融資してくれ、と言われても貸す方も「本当にやりたいのか?」

と疑うのが当然ですよね。

ですから、例えば、

会社員の時代から毎月1万円ずつでも起業のために準備した通帳に貯金していた…

この「計画性」が評価されて、結果的に融資が下りやすくなったという実例もあります。

ぜひ、実践してみてください。

【おまけ】会社員と社長の違いは?

今まで、あなたが会社員であった場合、会社から毎月お給料をもらっていたはずですよね。

例えば、手取り45万円で働いていたが、これなら自分で起業した方がもっと儲かるのに…

そう思っているとします。

毎月もらう手取り額を、社長としてもらうのはそんなに簡単ではないことは想像がつくと思います。

会社は、会社員が思うよりも多くのコストとリスクを負担してくれています。

このことは、あなたが社長として社員さんを雇用した時に、はじめて実感できるかもしれません。

そういう僕も、実感しているところです(笑)

社長になって皆さん思うことがあります。

それは、思ったよりも「現金」が必要なんだな(汗)

ということです。

会社員であれば入ってくるお金はほぼ定額で、ほぼ定期的に入金があります。

社長になれば、入ってくるお金は変化しますし、定期的とは限りません。

その一方で、仕入先などへの支払いを遅らせるわけにはいきませんから、出ていくお金は定期的です。

事業が拡大していくと、この傾向は顕著になります。

ですから、会社員と社長ではこのようにまったく違う考え方が必要になることをしっかり理解しておく必要があるんですね。

電話でもお申し込みOK

06-6940-0807

【受付時間】10:00〜18:00(土日祝除く)

大山 俊郎

大山俊郎税理士事務所代表税理士

同志社大学商学部卒業後

父が経営する年商50億の会社へ入社

二代目経営者として

現場での下積みから

会社のヒト、モノ、カネ管理まで従事

特に

・銀行との交渉

・経理の改善

・資金繰り

・事業承継の対策

などに尽力

ある親族との同族問題で自社の株式

を売却をした経験から

「会社のヒト・モノ・カネの管理は

会社と経営者一族の運命を左右する」

ことを痛感

日本随一の

「同族会社経営を経験した税理士」

として事務所を開設し

「会社にお金を残す節税マニュアル」

を開発

全国の同族会社の経営者・法人経営者

向けに「会社を強くする仕組み作り」

を指導