「インボイス制度」とは?図解で分かりやすく税理士が解説

「インボイス制度って何?いまいち理解できない」

「インボイス制度に対応するには何をしたらいいの?」

インボイス制度について知ろうとしても、少し複雑で難しく、スムーズに理解することができないという方もいるのではないでしょうか?

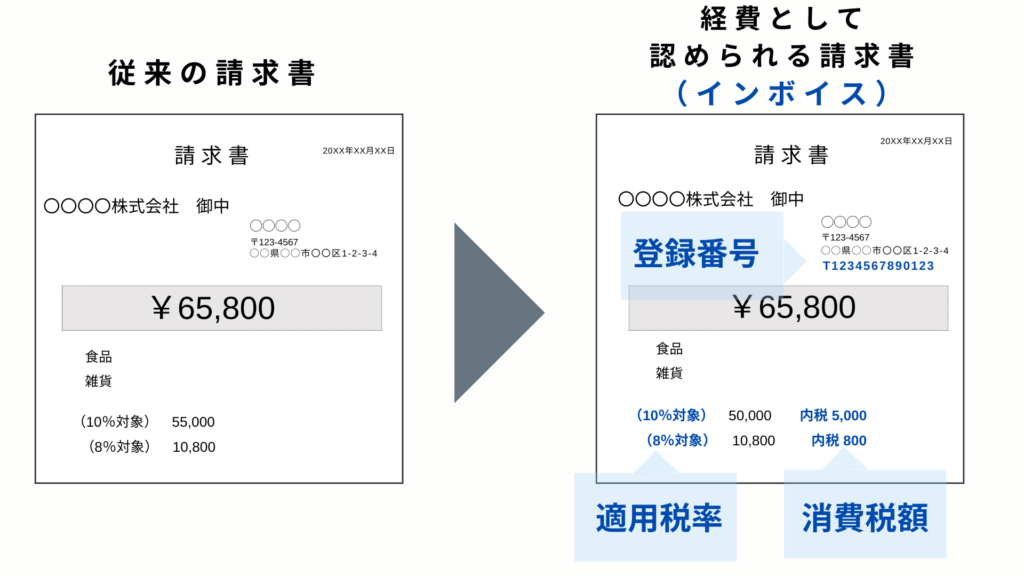

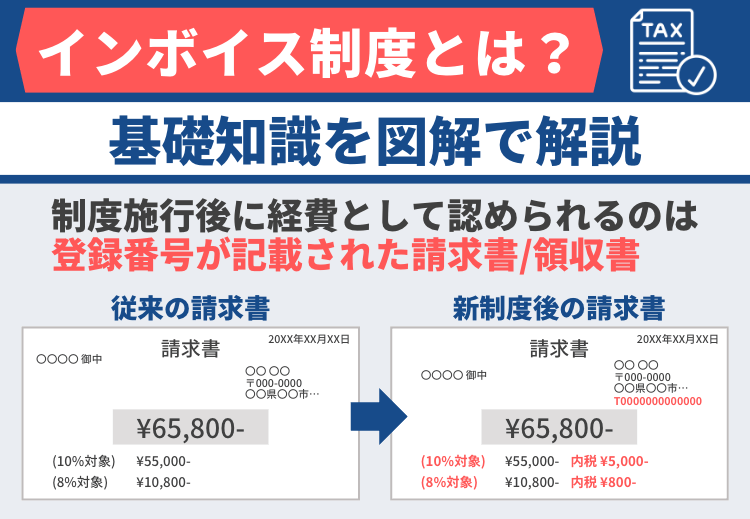

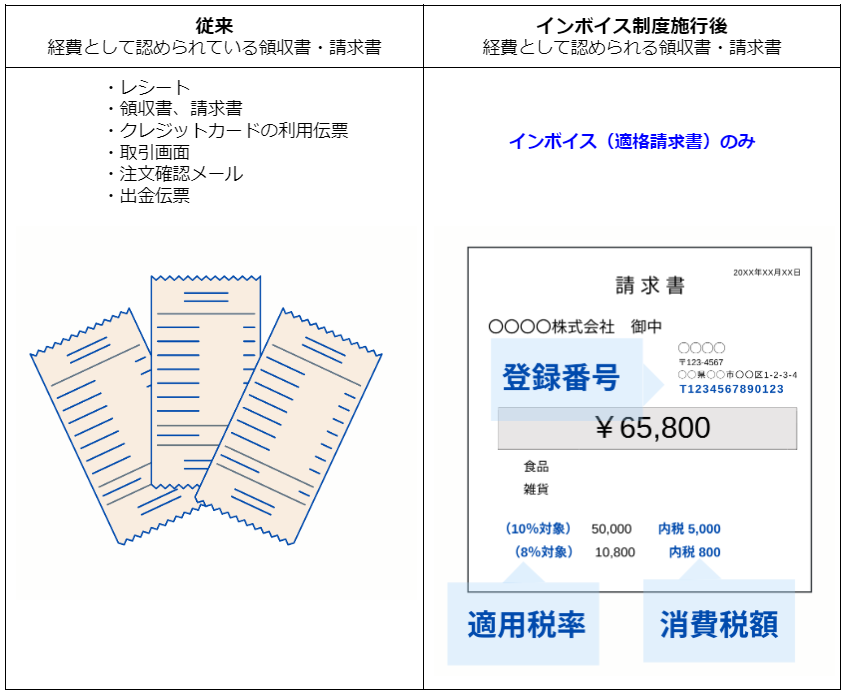

結論から言うと、インボイス制度とは消費税に関わる新しい制度のことで、制度施行後『経費』として認められるのは下の図解のような「登録番号」が記載された新しい様式(インボイス)のみの請求書や領収書になります。

実は、経費として認められる“インボイス”に対応することは強制ではありません。

ですが対応しないと経費計上できないことから、売上や受注に影響が出る事業者が多く発生しており、話題となっています。

特に年間売上高が1,000万円以下の事業者にとっては、このインボイス制度によって生じる影響は大きいため、しっかりと理解してどのように対策していくかを考えることが大切です。

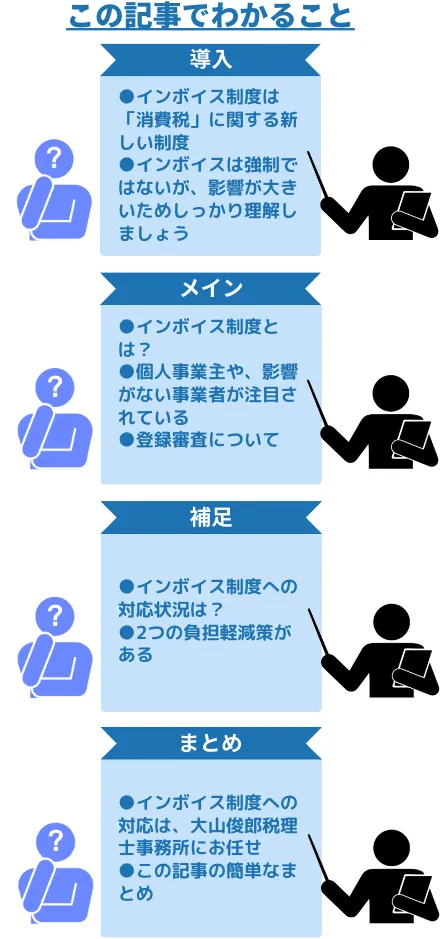

具体的には、以下の流れで説明していきます。

この記事では、理解が難しいと言われるインボイス制度を分かりやすくまとめたので、複雑なインボイス制度でもスムーズに理解することが出来るはずです。

ぜひ最後まで読んで参考にしてください。

大阪で会社を作るなら、地元大阪の大山俊郎税理士事務所がサポートします!

大山俊郎税理士事務所は、大阪市営地下鉄谷町四丁目駅から徒歩3分。

\年間問い合わせ100件以上/

1.インボイス制度とは?

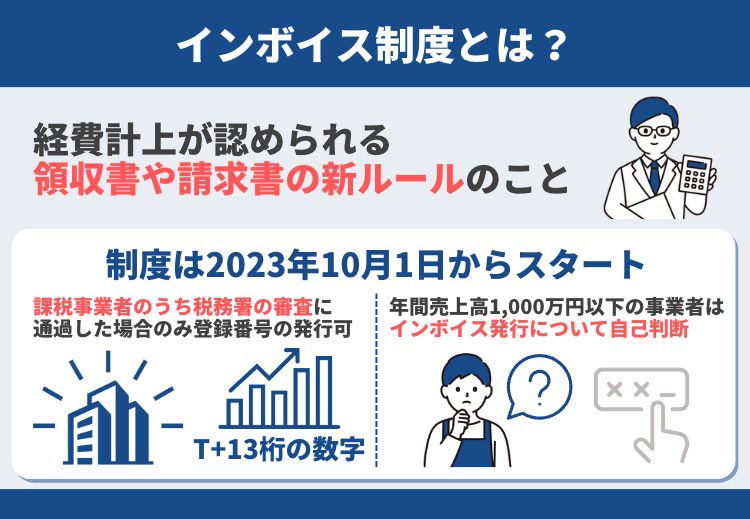

インボイス制度は消費税に関する新しい制度ですが、消費税と言っても消費者にかかる消費税ではなく『事業者に関する消費税のルールが変わる』というものです。

この章では「インボイスとは?」を理解するために以下の内容について解説していきます。

・経費計上が認められる新ルールである

・税務署の審査に通過した事業者だけがインボイスに必要な登録番号が付与されて発行できる

・インボイス制度で求められる3つの要件

・インボイス制度の導入スケジュール

上記を理解すれば、インボイスの内容についてはしっかりと理解することができます。

「そもそもインボイス制度が何か分からない」という方は、まず上記を理解しましょう。

1-1.インボイス制度とは経費計上が認められる領収書・請求書の新ルールのこと

インボイス制度とは、経費計上が認められる領収書や請求書の新しいルールのことを指します。

従来とインボイス制度施行後の領収書や請求書を比較すると、以下のようになります。

インボイスとして認められる領収書や請求書には、発行元の登録番号の記載が必須で、登録番号が記載されたインボイス(適格請求書)のみが経費として認められるようになります。

つまり、従来は経費として計上できたものでも、インボイスではないために経費として認められなくなるため、インボイス制度への対応が必須となるのです。

1-2.税務署の審査に通過し“登録番号”を持つ事業者だけがインボイスを発行できる

インボイス(適格請求書)は、税務署の審査に通過して“登録番号”を付与された課税事業者だけが発行することができます。

というのも、インボイスを発行することは強制されてなく、インボイスを発行できる“課税事業者”になるか、インボイスを発行しない“免税事業者”でいるか、の選択は売り手側の自由意志に委ねられています。

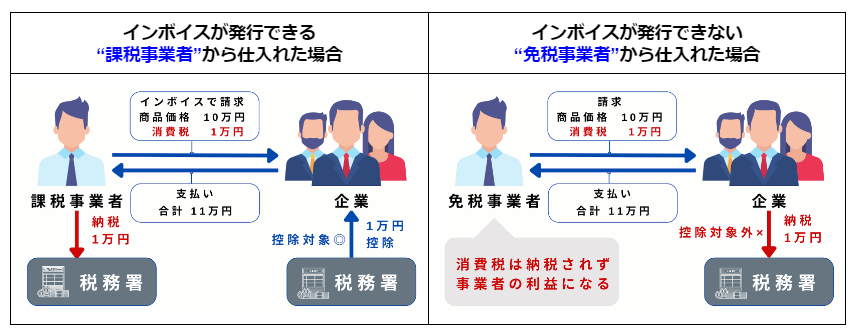

よって、インボイス制度施行後は仕入先によって経費として計上できないケースが出てくるというわけです。

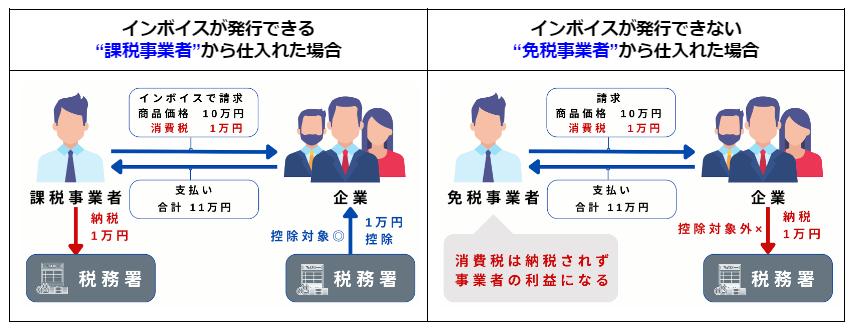

【インボイス制度施行後の控除の仕組み】

上記のように、インボイスを発行しない“免税事業者”から仕入れると『経費』として認められないため“仕入税額控除”が得らません。

結果、事業者に消費税を払っているにも関わらず、国にも納税する義務が生じてしまいます。

納税額が増えれば当然支出は大きくなるので、利益率や収入にも直結するでしょう。

そのため、経費を使う際は「インボイスを発行できるか?」という点に多くの事業者が注目し、調達方法の選択をしていくことが見込まれているのです。

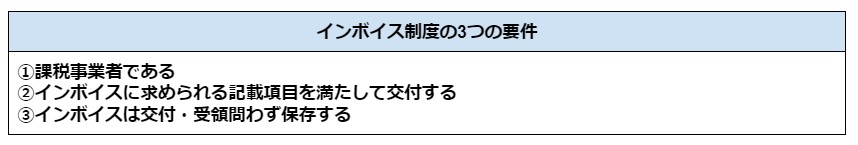

1-3.インボイス制度で求められる3つの要件

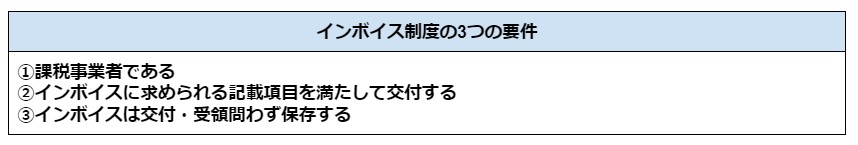

インボイス制度は国が定める要件を適切に満たさなければ、控除対象のインボイス(適格請求書)として認められません。

インボイス制度で求められる要件とは以下の3つです。

インボイス制度の要件は、正式名称である「適格請求書等保管方式」に表現されているとおり、『適格請求書』を交付し、保存することが必須です。

では1つずつ要件について解説します。

1-3-1.①課税事業者である

インボイス(適格請求書)を発行するには、インボイスの発行が認められた“課税事業者”になる必要があります。

これまで消費税を納税してきた年間売上高1,000万円以上の事業者であっても、“課税事業者”の登録を行わなければインボイスを発行することができません。

年間の売上高が1,000万円以下の事業者は、インボイスを発行するか自己判断に委ねられており、インボイスを発行する場合は“課税事業者”の登録を行う必要があります。

“課税事業者”になると、証しとして『登録番号』が付与され、次章で紹介する記載事項を満たしたインボイスを発行することができるようになります。

1-3-2.②インボイス(適格請求書)に求められる記載項目を満たす

インボイス(適格請求書)と認められるには、指定された記載項目を満たす必要があります。

求められる記載項目とは、従来の領収書や請求書の記載事項に加え、3項目を加えたものがインボイス(適格請求書)として認められます。

【インボイス制度で新たに記載が追加された3項目】

| ・登録番号 ・消費税の適用税率 ・消費税額 |

インボイスの正式名称は「適格請求書」と言いますが、必ずしも「請求書」である必要はありません。記載が求められる事項を満たしていれば、以下の書類もインボイスとして認められます。

・レシート

・領収書

・契約書

・納品書 など

インボイスを発行する際は、インボイスとして扱える書類を発行する必要があるということをおさえておきましょう。

【Tips】

虚偽の番号を記載すると1年以内の懲役または50万円以下の罰金

「課税事業者の登録はしていないけど虚偽の番号を記載してごまかそう」

「受領した領収書に登録番号がないから虚偽の番号で控除対象とみなしてもらおう」など、

発行・受領した領収書や請求書に虚偽の番号を記載した場合、実刑が科される可能性があります。

量刑は『1年以内の懲役または50万円以下の罰金』です。

虚偽記載は前科が付いて社会的な信頼性を落としたり、納税額を上回る罰金を払わなければいけない状況になったりと、デメリットしかありません。

もしも発行・受領した後で記載事項に不備が見つかった場合は、訂正したものを再発行するようにしてください。

1-3-3.③インボイスは交付・受領問わず適切に保存する

従来の消費税法では発行者に領収書や請求書などの保存は義務付けられていないですが、インボイスは発行者にも保存する義務が生じます。

つまり、インボイス施行後は取引先に交付する領収書や請求書の写しを『控え用』として保存しなければならないということです。

受領側も、これまでは3万円未満のレシート等は 保存する義務がありませんでしたが、インボイスは金額に関係なく少額でも保存することが義務付けられるようになります。

もしインボイスを保存してない場合は“仕入額控除”が認められないため、消費税の納税額は増えてしまいます。交付・受領問わずにインボイスは保存することを徹底するようにしましょう。

この保存時に注意するべき点が『インボイスは適切に保存する』ということです。

というのも、電子データで受領した請求書をコピー等して紙保存することは、2024年1月1日以降“電子帳簿保存法”によって禁止されます。

インボイスであっても、紙と電子データは混在してはいけないため、それぞれを適切に保存・管理することが求められます。

【Tips】

インボイスの交付・保管が免除されるケースがある

取引状況によってはインボイスを交付・保存することが難しいケースがあります。その場合は交付・保存義務が免除され、“仕入額控除”が適用されます。

インボイスの交付・保存が免除されるケースは具体的に以下のような費用です。

・自動販売機での飲食料販売(3万円未満)

・金融機関のATM利用手数料

・出入口で回収される入場券

・公共交通機関による旅客の運送(3万円未満)

・ポスト投函による郵便サービス

・出荷者から委託される卸売販売

事業の性質上、交付が難しい上記の取引では交付・保存義務が免除されます。

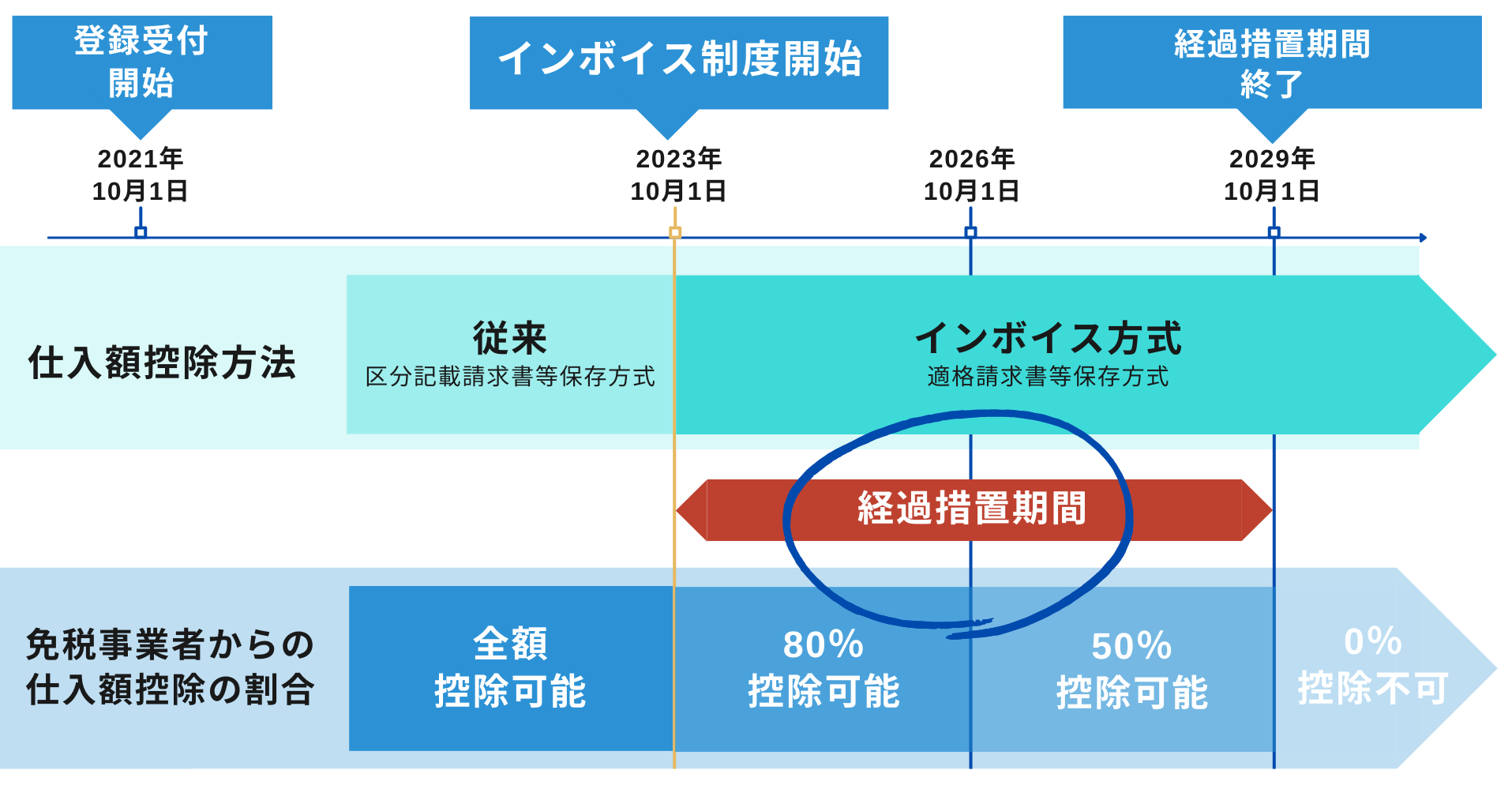

1-4.インボイス制度の導入スケジュール

インボイス制度導入のスケジュールは以下のようになっています。

インボイス制度の対応を考えていくうえで重要になる点が以下3つのスケジュールです。

①インボイス制度開始時期

②インボイス制度の登録申請期限

③インボイス制度開始後の経過措置

インボイス制度の導入スケジュールを紹介しながら、インボイス制度についてより詳しく解説します。

1-4-1.インボイス制度開始時期

インボイス制度は2023年10月1日からスタートしました。

インボイス制度スタート後は、支払った消費税が「控除できるもの」と「控除できないもの」が混在するため、インボイスの受取側であっても交付する側であっても、課税事業者であればそれぞれ新たな対応が必要です。

【インボイス対応“課税事業者”との取引ですべきこと】

| ■インボイスを受け取った際は以下の3つを実施

☑取引した事業者の登録番号が国税庁に登録されているものと一致するか確認する ☑交付されたインボイスの記載項目に漏れがないか確認する ☑インボイスの保存の徹底 ■インボイスを交付する際は以下の2つを実施 ☑インボイス(適格請求書)の項目を適切に記載した請求書・領収書を交付する ☑交付したインボイスの控えを保存する |

【インボイス非対応“免税事業者”との取引ですべきこと】

| ■インボイス以外の領収書等を受け取った際

☑控除対象になる“経過措置期間”は保存・計上する ■インボイス以外の領収書等を交付する際 ☑従来と対応の変化なし |

課税事業者は上記のような新しい対応が必要になるため、経理業務や経費申請ルールの変更など、見直ししなくてはならない事業者も出てきています。

レジでレシート等を発行している事業であれば、レジの改修や買い替えが必要になっています。

レジを扱う事業ではなくても、インボイス制度に対応している経理システムを新たに導入するなど、対応策によってはコストやシステムの改変に時間がかかることもあるため、早めに対応方法を検討していくことが賢明です。

インボイス制度への対応に関して活用できる補助金があります。

補助金情報について確認したい方は7章をご確認ください。

1-4-2.インボイス制度の登録申請期限

インボイスを発行できる“課税事業者”になるには登録が必要ですが、登録申請期限は設けられていません。

インボイス制度施行後でも登録可能なので、インボイス制度施行後の状況や影響に応じて登録申請することができます。

ただし、インボイス制度が施行されるタイミングに合わせてインボイスに対応するのであれば、2023年9月末までに登録申請を済ませる必要があります。

※インボイス制度は当初、登録申請期限を2023年3月31日と定めていました。

この影響で『2023年3月31日までに登録申請しなければならない』という情報も見受けられますが、令和5年度の税制改正大綱では「登録に困難な事情がなくても2023年9月末までに登録申請されたものは2023年10月1日を登録日とする」と、決定・発表されています。

よって、2023年9月末の登録でもインボイス制度のスタートに合わせることが可能です。

1-4-3.インボイス制度開始後の経過措置

インボイス制度には制度施行後6年間にわたって“経過措置期間”が設けられています。

経過措置とは、新しい制度へ移行するにあたって発生する不利益や不都合を緩和するもので、6年間はインボイス(適格請求書)を発行しない“免税事業者”から仕入れを行っても一定額仕入額控除が認められるというものです。

“免税事業者”から仕入れた際の仕入税額控除は、段階的に縮小されるという緩和措置があります。

そのためインボイス制度のスタートに合わせて取引先の調整を急いだり、納得できないまま課税事業者になったりする必要性は、さほどありません。

経過措置期間中に状況や影響を見極めて、インボイス制度の対応を検討していくことも可能です。

【Tips】

【中小事業者限定】経過措置期間中の少額仕入はインボイス保存義務が免除される

2年前(基準期間)の課税売上が1億円以下または、1年前の上半期(個人は1~6月)の課税売上が5千万円以下の事業者は、経過措置期間中(2023年10月1日~2029年9月30日)に1万円未満の仕入を行った場合、インボイスの保存がなくても仕入額控除が認められます。

従来どおり、帳簿の申告で仕入額控除対象になるため、業務負担と納税額の負担を軽減しながらインボイス制度を導入することができます。

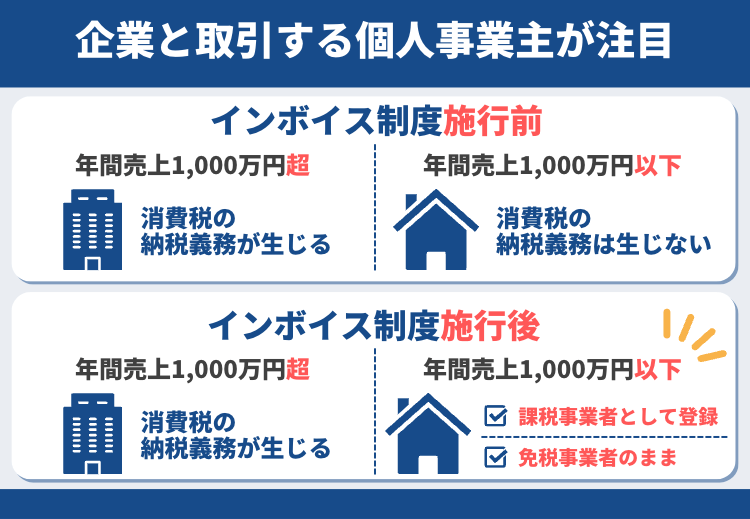

2.インボイス制度は特に企業と取引している個人事業主に注目が集まっている

インボイス制度は、事業者にとって大きなルール変更となるため多くの注目を集めていますが、特に物議が交わされている事業者が、企業と取引をしている年間売上高1,000万円以下の個人事業主です。

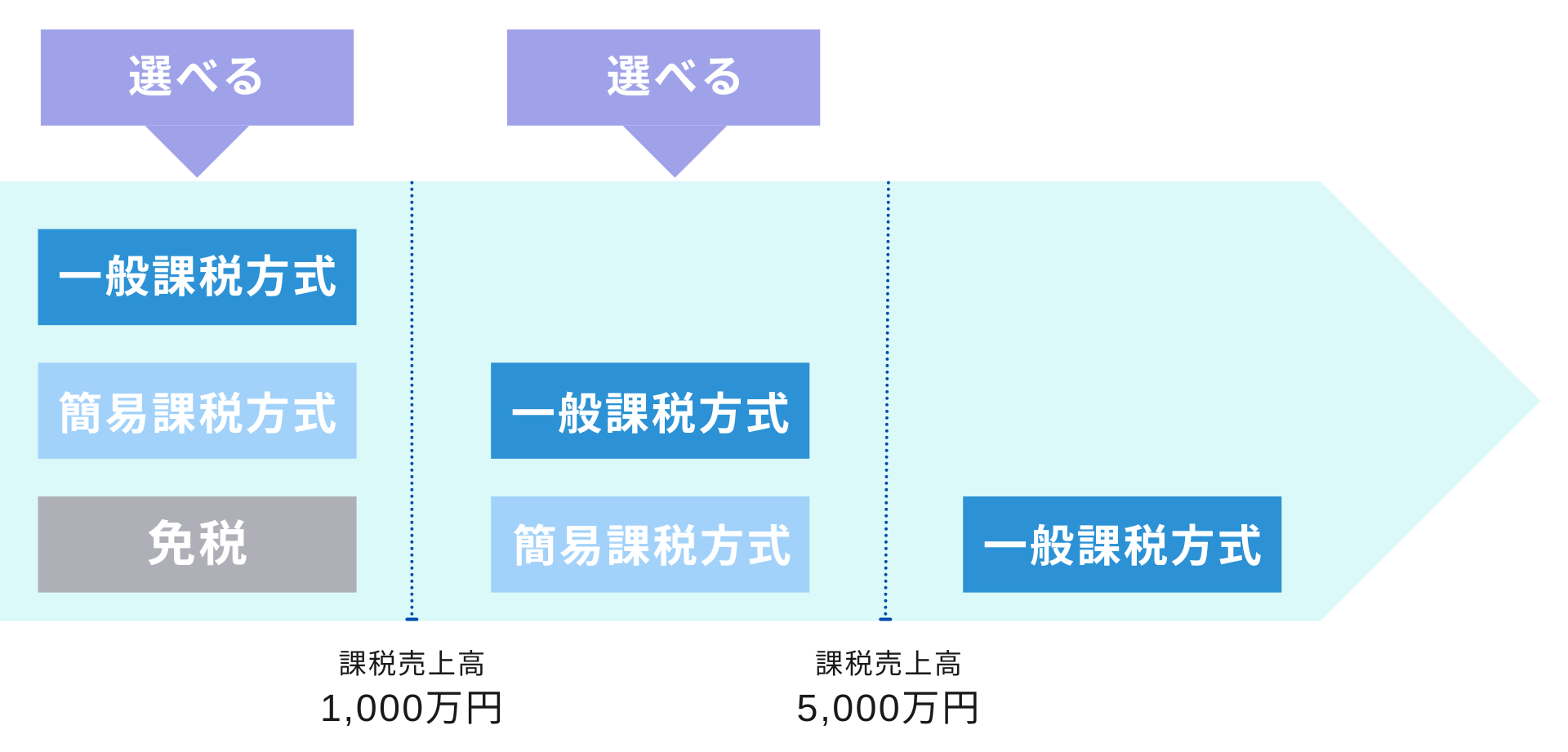

というのも、現在(インボイス制度施行前)の消費税の納税義務対象は以下のようになっています。

■年間売上高1,000万円以上の事業者・・・消費税の納税義務が生じる

■年間売上高1,000万円以下の事業主・・・消費税の納税義務がない

年間売上高1,000万円以下の事業主には一律で納税義務がなく、消費税として受取っても、そのまま利益にすることが認められていることが現在の状況です。

一方、インボイス制度が始まると、年間売上高1,000万円以下の事業者は、以下のような2パターンに分かれます。

■課税事業者に登録してインボイスを発行する事業者

■免税をそのまま適用するインボイスを発行しない事業者

インボイス制度施行後も年間売上高1,000万円以下の事業者には、消費税の納税義務は生じません。

インボイスを発行するか、しないかは、事業者の自由選択になっているため、年間売上高1,000万円以下であれば「納税しない事業者(免税事業者)のままでいる」という選択も可能となっているのです。

ただし消費税の計算上、免税事業者と取引をした費用は経費として認められないため、企業側は免税事業者分の消費税を負担しなければならないことになります。

【インボイス制度施行後の控除の仕組み】

企業側も利益のために、免税事業者との取引を中止し、納税負担を軽減できる課税事業者を積極的に活用するようになるでしょう。

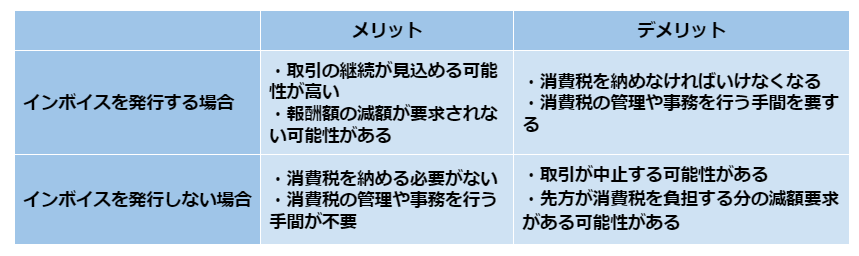

年間売上高1,000万円以下の個人事業主でも、登録番号を獲得することでインボイス発行が可能になりますが、インボイスを発行する課税事業者になると税負担が発生することはもちろん、納税のための事務作業の手間も必要になってきます。

メリット・デメリット共に、減収さらには事業存続の危機が直接関係してくる内容となっているため、簡単には選択できず、特に個人事業主の間で悩ましい問題となっています。

3.インボイス制度の影響が“ほとんどない”事業者もいる

インボイス制度は事業者の経理負担や税負担に大きな影響を及ぼしますが、インボイス制度に影響がない事業者も存在します。

それは、以下のような一般消費者を中心に取引をしている事業者です。

・美容院、理髪店

・エステやネイルなどの美容サロン

・マッサージ店

・フィットネスジム

・英会話スクールや音楽教室、ダンス教室

・学習塾

・住居用の賃貸オーナー

・医療機関

このような事業者にインボイス制度の影響が「ほとんどない」と言える理由は、通常『経費』として領収書等の発行を求められることが少ない事業だからです。

インボイス制度は、“事業で仕入を行った際にかかる消費税を控除する”というものなので、事業のために仕入れるわけではない商品・サービスには、買い手側もインボイスを求める必要性がありません。

よって、売上のほとんどが一般消費者の購入で成り立っている事業の場合、インボイス発行を求められることはないので、インボイス発行ができる課税事業者になる必要はないでしょう。

売上を構成している販売先が経費として扱っている割合がどれくらいなのかを確認すると、課税事業者の登録をするべきかの判断ポイントになります。

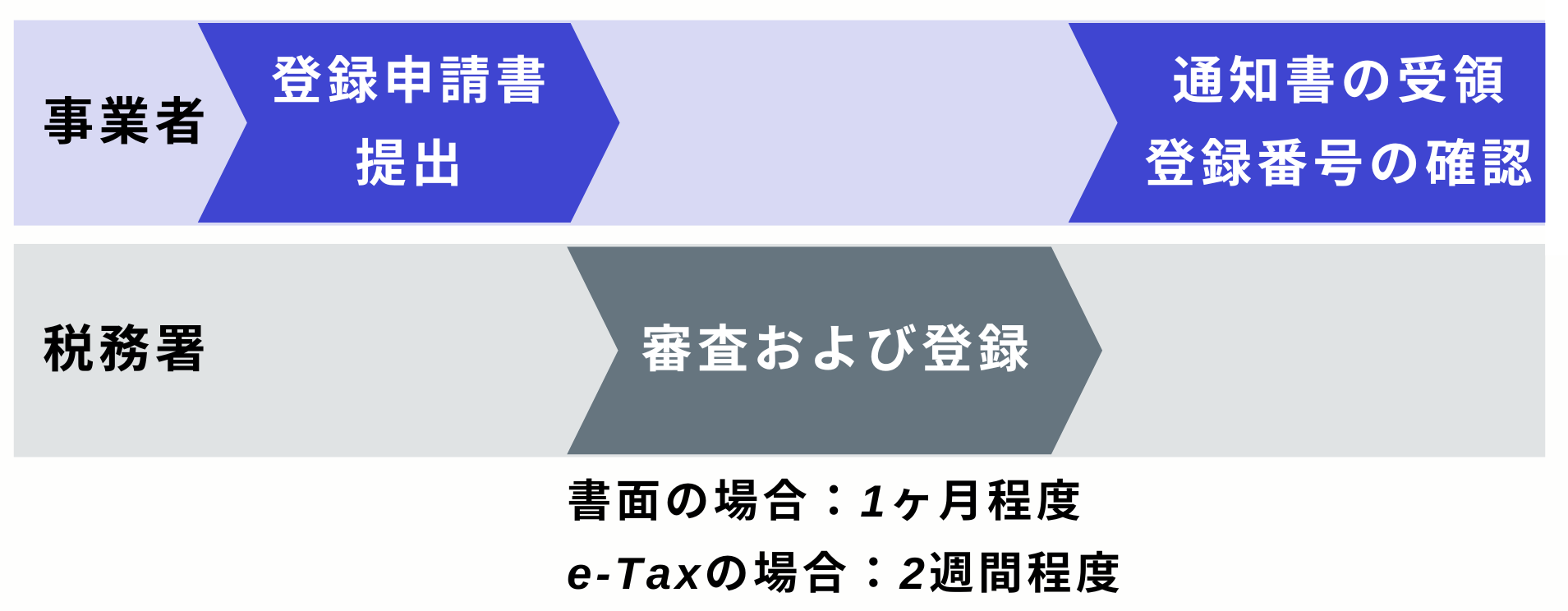

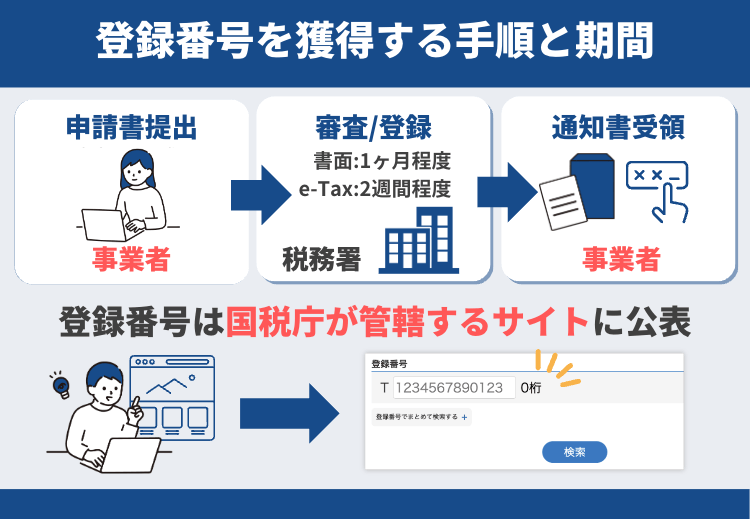

4.登録審査はどれくらい?登録番号を獲得する手順と期間

インボイスを発行できる“課税事業者”になるには税務署の審査が必要です。

登録番号を獲得するまでの手順と期間は以下のようになっています。

“課税事業者”になる場合は、登録申請書を書面、もしくはe-Taxで税務署へ送付します。

申請書を受領した税務署は、2週間~1ヶ月程度の期間をかけて審査を行い、課税事業者として認めた場合に登録手続きが行われ、登録番号を付与し、国税庁が管理する“登録簿”に記載されます。

事業者には郵送で登録番号が記載された通知書が届くので、受領して付与された登録番号を確認しましょう。

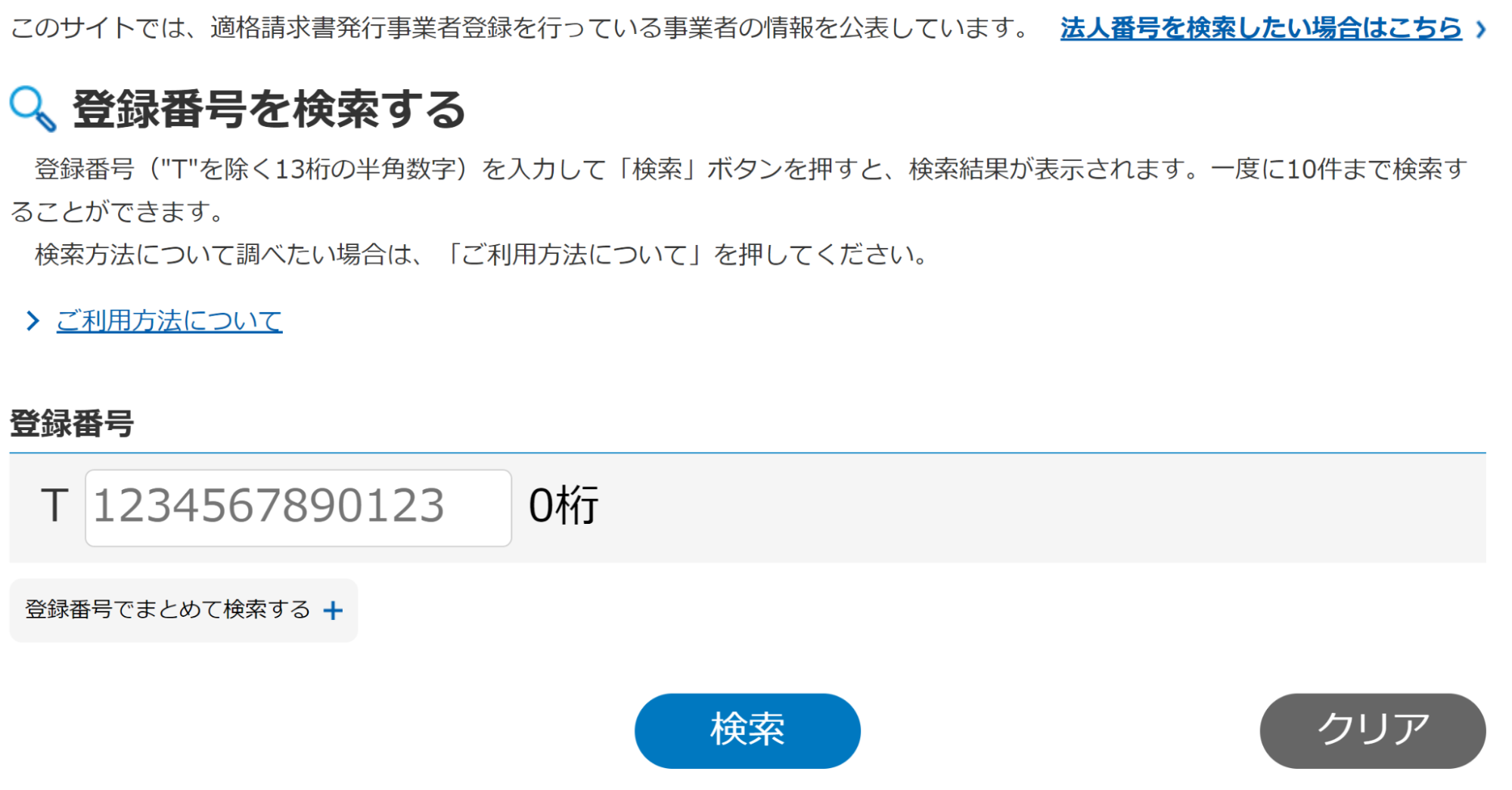

付与された登録番号は、国税庁が管轄する『適格請求書発行事業者公表サイト』にて公表されます。

【適格請求書発行事業者公表サイト】

上記のサイトにアクセスすれば、誰でもすぐに検索することが可能です。

インボイスとして認められている事業者であることを取引先に証明できたり、経費として計上できる事業者であるかを確認したりと、活用することができます。

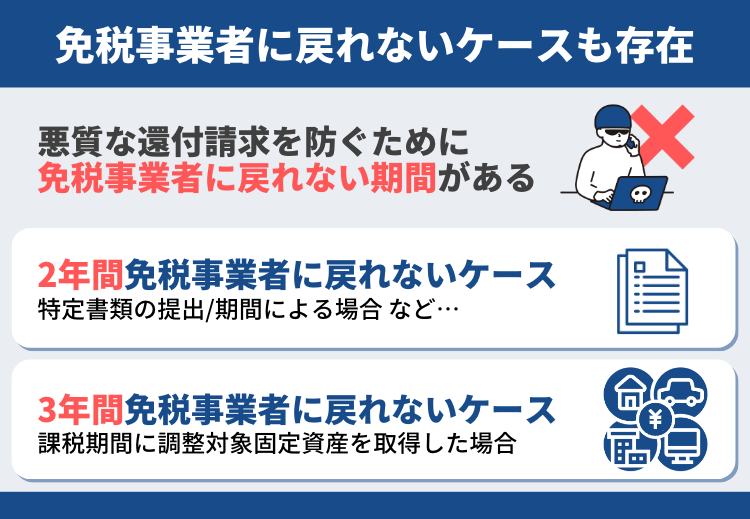

5.【注意】“課税事業者”の登録をしたら2~3年は免税事業者に戻れないケースがある

課税事業者は登録取消手続きを行うことで免税事業者に戻ることはできますが、取消が認められても2年間(状況によっては3年間)は免税事業者に戻れないケースがあります。

2年間もしくは3年間、免税事業者に戻れないケースとは以下のケースです。

なぜ、2年もしくは3年の期間を設けているかと言うと、課税事業者は消費税還付を受けることができるからです。

消費税還付とは、課税事業者だけが受取ることができる還付金で、受取った消費税が支払った消費税よりも上回った場合に還付されます。

この消費税還付を受けることを狙って、大幅な売上の減少が見込めるタイミングで課税事業者になったり、高額な設備投資を行ったりなど、逆手にとって行動するケースも考えられるため、悪質な還付請求を防ぐために2年~3年間の課税期間が設定されているのです。

ただし、すぐに免税事業者に戻れるケースはあります。それは、インボイス制度が施行する2023年10月1日に属する期間中に『適格請求書発行事業者』を提出して課税事業者になる場合です。

| すぐに免税事業者に戻れるケースとは… |

|

2023年10月1日に属する期間中(2023年12月1日まで)に 『適格請求書発行事業者の登録申請書』を提出して 課税事業者になった場合 ※ただし『登録取消届出書』の提出は必須 |

2023年10月1日が属する期間以外で課税事業者に登録した場合、2年もしくは3年間の課税事業者期間が適用になるため、慎重に判断することが大切です。

【Tips】

インボイス実施(2023年10月1日)前は、登録申請の『取り下げ』『再申請』が可能

「登録申請をしたものの、やっぱり免税事業者として事業を行うことにした」

「慌てて登録してしまったけど、よく考えてから登録しなおしたい」

など、どのような理由であっても、インボイス制度の実施前は『取り下げ』『再申請』は可能です。

登録を取り下げる場合、『適格請求書発行事業者の登録の取消しを求める旨の届出書』に必要事項を記載して「インボイス登録センター」宛てに郵送を行ってください。

再申請の場合、個人事業者は登録取り下げをした時点で番号が無効になります。一方、法人の場合は前回発行された番号が再度使えるようになります。

個人事業主の場合の再申請時は古い番号を使わないように注意してください。

6.データで見るインボイス制度の対応状況

インボイス制度は自己申請で登録するものなので、他の企業や個人事業主がどのように対応しているか気になりますよね。

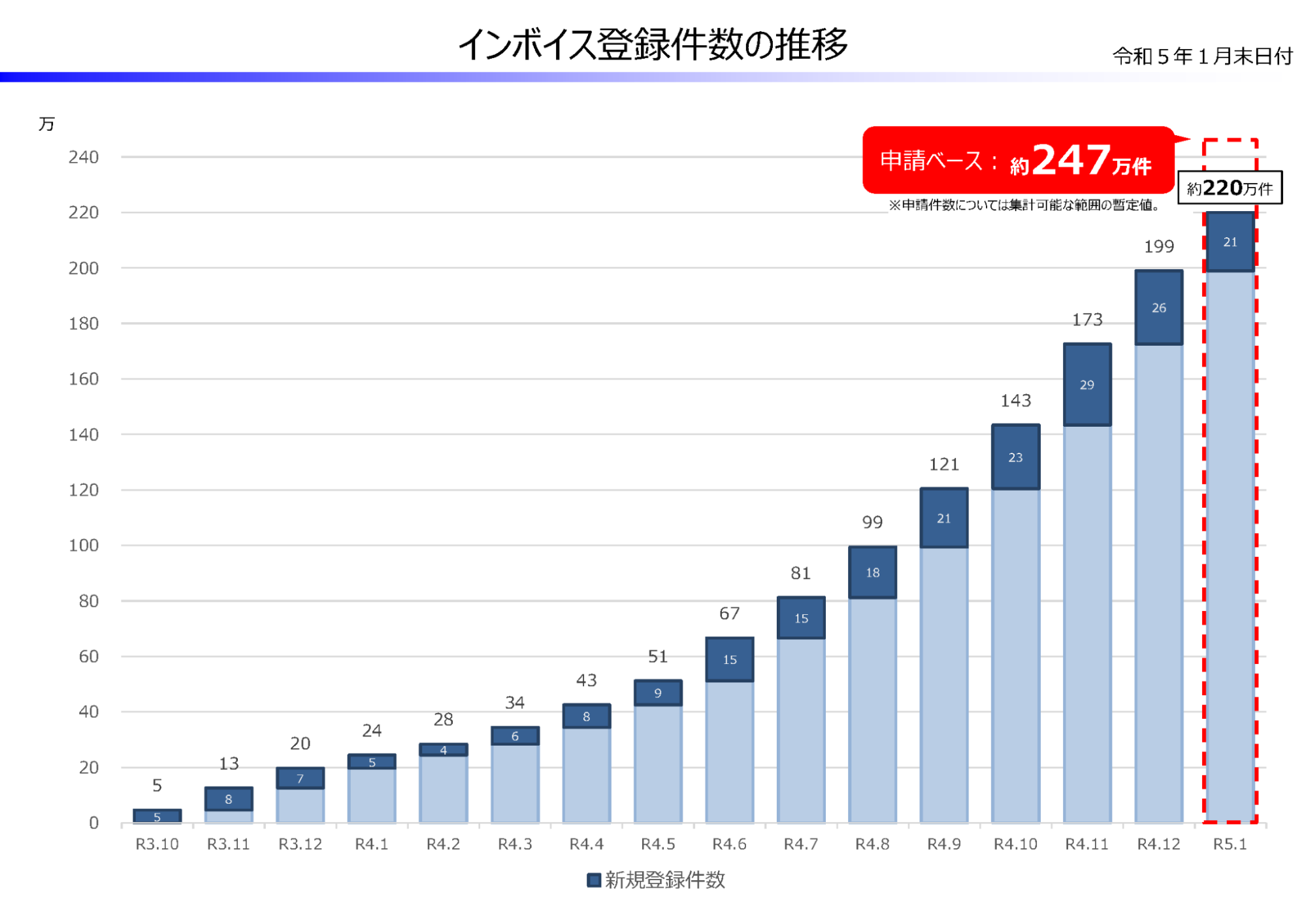

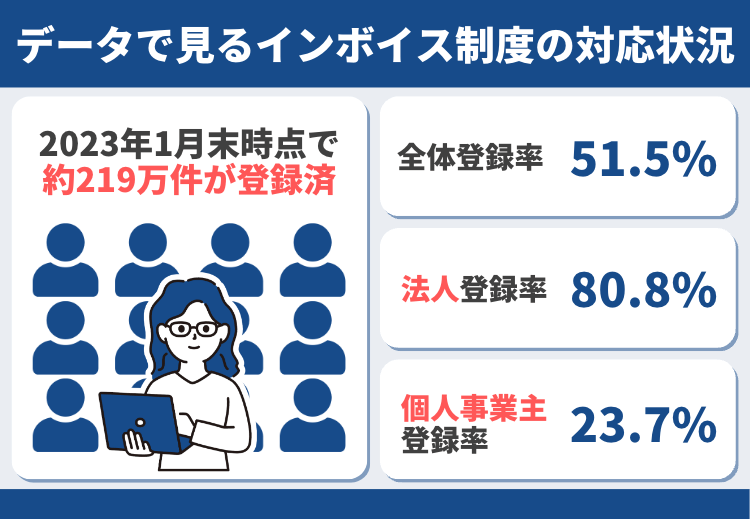

国税庁よると、受付開始月からインボイス発行事業者の登録件数は上昇し、2023年1月末時点では計219万9,769件の登録が完了していると発表されています。

東京商工リサーチ(TSR)が、より細かく登録状況割合を算出した2022年12月末時点での登録率の算出結果は、以下のとおりとなっています。

【2022年12月末の登録率】

| 全体の登録率 | 51.5% |

| 法人の登録率 | 80.8% |

| 個人事業主の登録率 | 23.7% |

参考)東京商工リサーチ

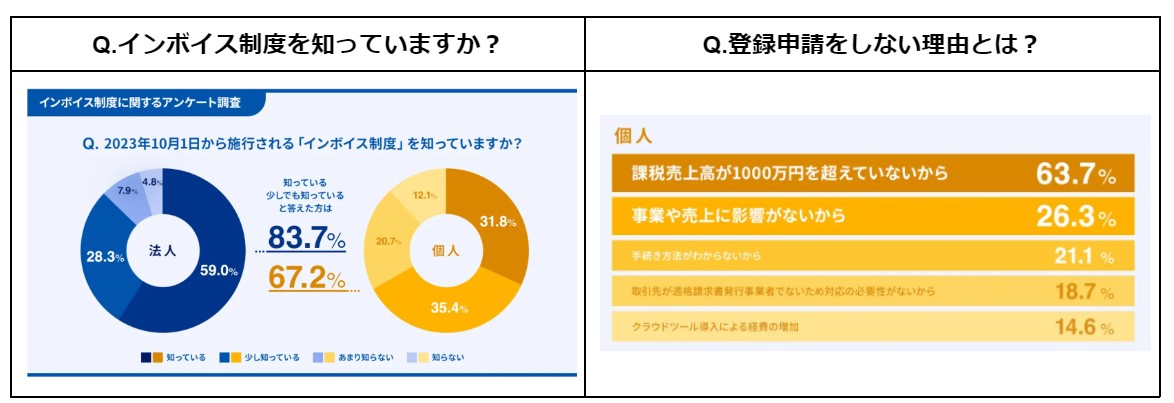

法人の登録率はすでに80%を超えていますが、個人事業主は23.7%と、登録率に大きな開きがあることが分かります。

個人事業主の登録率が低い理由は、認知の低さや施行後の影響の不明瞭さがあると言えるでしょう。

実際にマネーフォワードが、法人および個人事業主を対象にして行ったアンケートでは、以下のような調査結果が出たと発表されています。

参考)株式会社マネーフォワード「インボイス制度に関するアンケート」

リサーチ期間

(法人)2022年12月23日~12月30日

(個人事業主)2022年12月13日~12月20日

上記の情報は2022年12月~2023年1月時点のものなので、インボイス制度施行のタイミングでは認知度が向上し、より多くの事業者が“インボイス発行事業者”になっている可能性もあります。

事業の影響を考えて、選択していくことが重要です。

7.インボイス制度で活用できる2つの負担軽減策

インボイス制度に対応する場合、税負担や事務作業の増加、コストをかけてインボイス適用システムへ変更するなど、懸念点が多くありますが、負担を軽減しながらインボイスの導入対応ができる可能性もあります。

それが以下2つの活用です。

・簡易課税制度を活用して事務手続きの手間、節税を試みる

・インボイス制度に対応する補助金を活用する

誰しもが節税できたり、補助金を受けられたりするわけではないのですが、負担軽減が実現できる事業者もいるはずです。

それぞれの負担軽減策について紹介します。

7-1.簡易課税制度を活用する

簡易課税制度を活用すると、事務作業の簡易化が実現すると共に、節税もできる可能性があります。

簡易課税制度を活用すると・・・

| ☑登録事業者としてインボイス発行ができる ☑簡易課税方式で納税額の計算作業を簡易化できる ☑控除額が大きくなる場合もある |

簡易課税制度とは、中小事業者の事務負担を軽減することを目的として生まれた制度で、消費税の納付額を簡単な計算式に当てはめて算出できる制度です。

| 一般課税方式 | 売上税額 - 仕入税額 = 納税額 | すべての取引を確認して算出する必要がある |

| 簡易課税方式 | 課税売上にかかる消費税額 × みなし仕入率 = 納税額 | 預かった消費税から“みなし仕入率”を差し引くだけ |

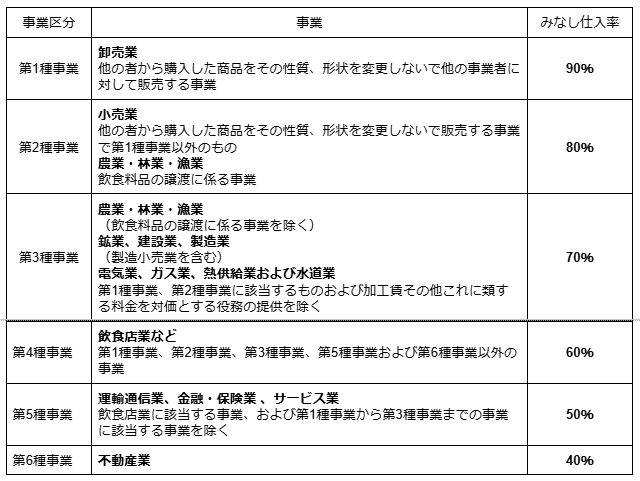

みなし仕入率は、課税仕入高の割合を規定したもので、事業者の種類によって税率が区分されています。

簡易課税方式を適用させれば、すべての取引を確認して算出する事務作業を省くことができるため、実務負担を大きく軽減することが可能です。

さらに、仕入が少ない場合なら、みなし仕入率で算出した方が納税額を少なくできる場合もあります。

簡易課税方式は年間の課税売上高が5,000万円以下の事業者なら適用できるため、一般課税方式の事務作業負担や税負担を軽減したい場合は検討してみることがおすすめです。

ただし、簡易課税制度の活用には以下のような懸念点もあります。

【簡易課税方式の懸念点】

| ☑課税仕入が多い場合は、簡易課税方式の方が税負担が大きくなる可能性がある

☑最低2年は簡易課税で消費税の申告・納税が必要になる |

簡易課税制度を活用してメリットを得られるのは、事業規模が比較的小さい事業者です。年間売上高1,000万円以下の事業者は制度の活用を検討してみてください。

7-2.補助金を活用する

インボイス制度の導入によって増えてしまう事務作業や税負担を軽減するために、活用できる補助金があります。活用できる補助金は以下の3つです。

| インボイス制度導入に際して活用できる3つの補助金(2023年3月現在) |

|

1.小規模事業者持続的発展支援事業(持続化補助金) 2.IT導入補助金 3.ものづくり補助金 |

インボイス制度に対応できる補助金について1つずつ解説します。

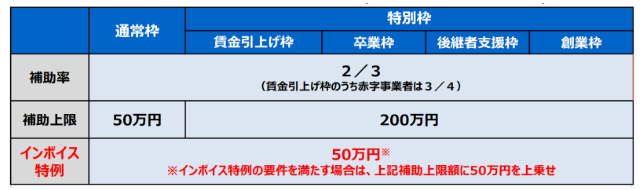

7-2-1.小規模事業者持続的発展支援事業(持続化補助金)

小規模な事業者向けに用意されている補助金が、小規模事業者持続的発展支援事業(持続化補助金)です。

販路開拓や、それに伴う業務効率化を支援するために経費の一部を補助し、生産性向上と持続的発展を図ることを目的としています。

補助金対象となる経費は、例えば以下のようなものがあります。

【補助金対象経費の例】

| 機械・装置等費用 | 管理業務効率化のためのソフトウェア(クラウドサービスを含む)など |

| 広報費 | 商品・サービスの広告など |

| ウェブサイト関連費 | ウェブサイトの作成・更新など |

| 委託・外注費 | インボイス制度対応のための専門家(税理士、公認会計士など)への相談費用 |

補助金額は以下のようになっています。

【小規模事業者持続的発展支援事業(持続化補助金)の補助金額】 引用)経済産業省 中小企業庁

引用)経済産業省 中小企業庁

免税事業者がインボイスを発行できる“課税事業者”に登録した場合に限り、特別枠の『インボイス特例』が適用され、補助金が50万円上乗せされます。

この補助金は、インボイス制度導入以外の開発費や展示会出展費、旅費なども対象になるため、インボイス制度の対応以外の資金調達としても活用できます。

7-2-2.IT導入補助金

インボイス制度の導入に伴って必要になるシステムの導入コストに使える補助金がIT導入補助金です。

中小企業および小規模事業者の業務効率化、生産性向上を目的としていて、以下のような経費にIT導入補助金が使えます。

【補助金対象経費の例】

| 会計ソフト 受発注システム 決済ソフト ECソフト パソコン、タブレットなどの端末 レジ など |

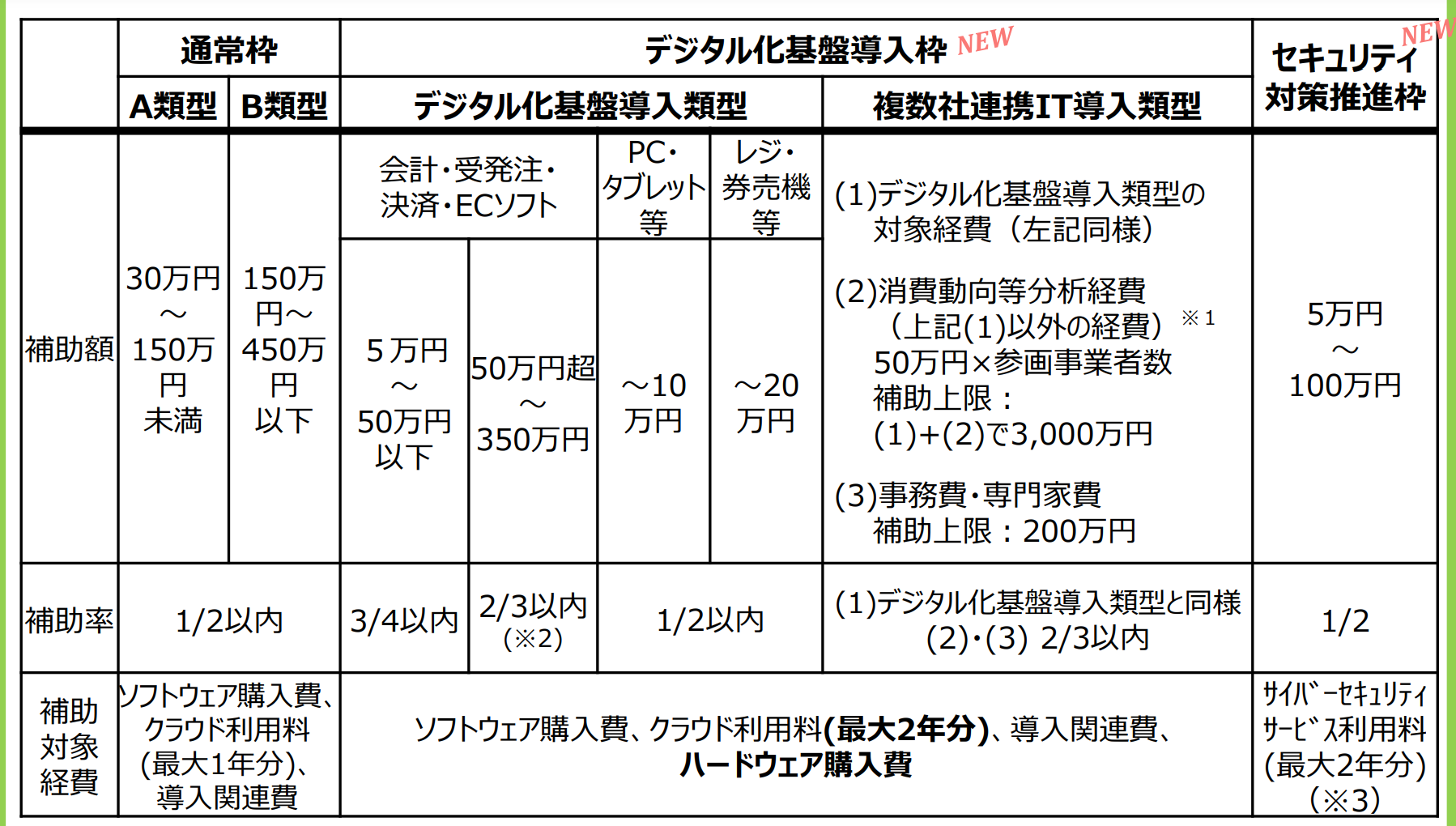

IT導入補助金の金額は以下のとおりです。

【IT導入補助金の補助金額】

引用)経済産業省 中小企業庁

インボイス制度の対応も見据えて『デジタル化基盤導入類枠』と『セキュリティ対策推進枠』が新たに導入されました。

今までは対象外となっていた安価なシステム導入でも補助金対象になっていて、小規模事業者でも補助金が活用しやすくなっています。

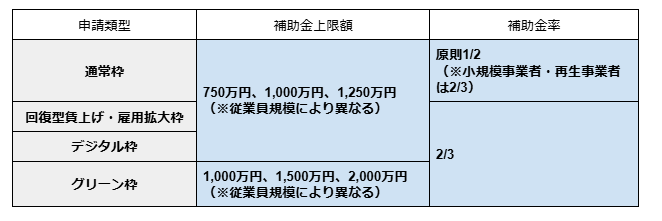

7-2-3.ものづくり補助金

ものづくり補助金は生産性向上を目的とした設備投資を支援する目的の補助金で、インボイス制度にも適用できる場合があります。

ものづくり補助金の支給対象は以下のようなものです。

【補助金対象経費の例】

機械装置ソフトウェア構築

クラウドサービス利用料 など

補助金額は以下を参考にしてください。

【ものづくり補助金の補助金額】 引用)経済産業省 中小企業庁

引用)経済産業省 中小企業庁

ものづくり補助金は、革新的なサービスの開発や、生産プロセスの改善を支援するものです。

インボイス制度の対応が事業者にとって、改善につながる革新的な取り組みであると認められた場合、補助金対象になるでしょう。

インボイス制度に対応するべき・・・?

悩む方はぜひ大山俊郎税理士事務所へご相談ください

大山俊郎税理士事務所は

あなたの事業内容や財務状況を見て

的確にアドバイスをします

大山俊郎税理士事務所は、事業者によって異なる事業内容や取引先、財務状況を確認したうえで具体的なアドバイスを行っています。

あらゆる角度からインボイス制度に対応するべきかを見てアドバイスするため、あなたにとってベストな選択をすることができるようになるでしょう。

効果的に節税するためのポイントや、補助金申請のサポートも行っているため、インボイス制度に対応するか判断できるだけでなく、今後収益性を上げるための対策を着実に行っていくことに繋がります。

インボイス制度へ対応するかお悩みの方は、ぜひ相談して事業の継続・さらなる発展の参考にしてください。

8.まとめ

今回は今、話題となっているインボイス制度について解説しました。簡潔にインボイス制度をまとめます。

インボイス制度とは・・・

・経費計上が認められるための新ルールである

・税務署の審査に通過した事業者だけがインボイスに必要な登録番号が付与されて発行できる

インボイス制度施行後に経費として認められる領収書・請求書を扱う場合は、以下3つの要件を満たす必要があります。

年間売上高1,000万円以下の事業者は納税しない免税事業者でいることも許されていますが、インボイスに対応できないことから、取引の中止や報酬減額要請に対応しなければならないなど、収入に直結する事業者も出てくるでしょう。

インボイスを発行する課税事業者になった場合は、最低2年間消費税の納税義務が生じ、税や事務作業の負担がかかる懸念点もあります。

インボイス制度の影響は取引内容や取引先によって異なるため、自身の事業の取引状況に応じて対応策を考えることが大切です。

税理士の見解やアドバイスを聞くことで対応策が見えてくる可能性は十分にあります。インボイス制度の対応について迷っている方は、ぜひ大山俊郎税理士事務所へご相談ください。

大阪で会社を作るなら、地元大阪の大山俊郎税理士事務所がサポートします!

大山俊郎税理士事務所は、大阪市営地下鉄谷町四丁目駅から徒歩3分。

\年間問い合わせ100件以上/

大山 俊郎

大山俊郎税理士事務所代表税理士

同志社大学商学部卒業後

父が経営する年商50億の会社へ入社

二代目経営者として

現場での下積みから

会社のヒト、モノ、カネ管理まで従事

特に

・銀行との交渉

・経理の改善

・資金繰り

・事業承継の対策

などに尽力

ある親族との同族問題で自社の株式

を売却をした経験から

「会社のヒト・モノ・カネの管理は

会社と経営者一族の運命を左右する」

ことを痛感

日本随一の

「同族会社経営を経験した税理士」

として事務所を開設し

「会社にお金を残す節税マニュアル」

を開発

全国の同族会社の経営者・法人経営者

向けに「会社を強くする仕組み作り」

を指導